1 监管政策日趋完善,支付业务面临洗牌

2010年6月至9月,随着中国人民银行关于《非金融机构支付服务管理办法》(以下简称《办法》)及《非金融机构支付服务管理办法实施细则(征求意见稿)》(以下简称《办法细则》)的出台,第三方支付行业结束了原始成长期,被正式纳入国家监管体系,并拥有合法的身份。赛迪顾问认为,未来第三方支付行业将面临行业高度集中与差异化优势并存的格局,并迎来盈利模式的变革突破,同时也鸣响了国内支付行业淘汰赛开始的枪声。

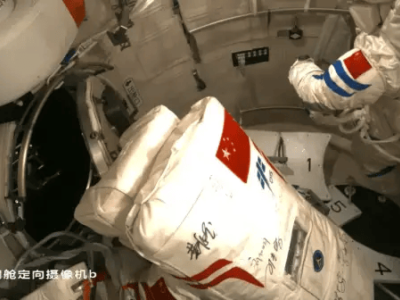

图1 第三方支付监管政策变迁

图2 近期第三方支付政策及配套规定

2 首批牌照发放京沪领跑,网络支付业务成最大赢家

2011年9月前中国人民银行分两批公布了共40家获得牌照的企业名单,其中获批在全国范围内运营业务的网络支付企业占绝对数量。赛迪顾问认为,首批支付业务许可证的发放,将推动部分短期内未获牌企业停止支付业务或被有牌照企业兼并收购,行业内鱼龙混杂的无序竞争局面将得到改善,优势企业将专心于技术研发、便捷支付业务探索,逐步扩大市场份额。

图3 已获牌第三方支付企业分析

3 第二梯队京沪继续领先,预付卡申请规模后来居上

继首批牌照陆续发放,下一批牌照将何时发放成为目前已公示支付企业最关心的话题。从各地中国人民银行已进行公示并正式备案的企业来看。京沪两地仍占据支付业务许可证申请企业集群中的绝大多数,但值得注意的是,部分业务和规模均较为成熟的地方预付卡企业,正逐渐成为未来中国人民银行支付业务许可证申请的主力军。

图4 已申请并在中国人民银行各分支机构获公示企业(截至2011年9月份不完全统计)

4 支付机构风险控制制度亟待建立,未来应构筑资金安全新防线

非金融机构支付服务的出现较好地满足了电子商务企业和个人的支付需求,尤其是网上支付业务对交易资金流和信息流的专业化和高效率处理,极大地加速和促进了电子商务的发展。随着交易规模与日俱增,非金融机构处理客户资金的规模日益庞大,客户资金的管理漏洞和风险隐患也日益显著,其安全问题需要高度关注。

图3 非金融机构支付业务风险控制及资金安全发展策略

(1)进一步完善客户备付金管理制度。

首先应明确沉淀资金动用原则。允许第三方支付机构在确保沉淀资金的安全、不影响正常支付和清算的前提下,动用沉淀资金。动用的额度上必须有严格限制,且须经过人民银行批准,资金的投资领域必须严格限制在低风险、高流动性的项目上。

其次,应明确资金清算规则。以第三方支付机构向银行提供的电子信息数据作为清算依据;支付机构与商户等收款人之间的清算时间最长不超过“T+2”日;可以采取“信息实时交换、资金实时清算”,“信息实时交换、资金约时清算”,“信息批量交换、资金约时清算”等清算模式,但就某一确定的清算业务而言,其清算模式应当是确定的。

(2)增强第三方支付机构内部控制能力

应设立独立的客户备付金管理部门,形成分工合理、相互制衡的组织架构,建立分级审批制度,将客户备付金操作和管理岗位作为要害岗位进行管理。

其次,客户备付金必须与自有资金实行分离,实行专户管理,并向监管部门及时报备账户开立情况。建立客户备付金收支两条线管理制度以清晰反映资金流入、流出情况。

此外,应强化客户备付金内部审计,由不承担具体业务的经营管理部门专司审计监督的职能,监督客户备付金的操作和管理是否有效。

(3)构建多样化的客户备付金保障体系。

首先,应建立客户备付金支付准备金制度。由第三方支付机构根据沉淀资金的一定比例提取支付准备金,并根据机构的规模大小、管理和运行情况实行差别比例。支付准备金应存放在人民银行,人民银行比照金融机构存款准备金模式进行管理。当支付机构因流动性不足,出现清算困难时,可向人民银行提出申请,经同意后使用支付准备金弥补清算资金不足。

其次,应设立客户备付金风险保障基金。风险保障基金用于对濒临破产的第三方支付机构提供最后的清算资金支持,在支付机构破产后,客户备付金余额不足以清偿其对客户债务时提供救助。可将客户备付金收益的90%作为风险保障基金的来源。人民银行应对风险保障基金的设立、运作、使用等方面实施监督管理。

此外,建立客户备付金保险制度。凡经人民银行许可的第三方支付机构均必须参加保险。可将客户备付金收益的10%作为强制保险的保费。当支付机构发生

破产、倒闭等情况,保险公司依照保险协议进行相应的赔付。

(4)增强客户备付金支付平台的安全性。

第三方支付企业应推广和使用先进的加密技术、密钥管理技术和数字签名技术,加强内部信息系统的安全管理,合理有效地设置防火墙。对于预付卡企业来说,尤其要提高卡片的防伪能力。

此外,第三方支付企业还应建立有效的应急机制。确保具备有效稳妥的应急处置预案,建立异地灾备系统,保证系统的故障恢复处理能力,保障客户备付金数据的连续可用。