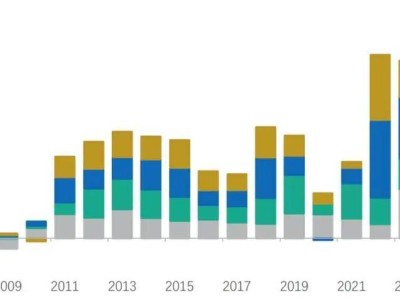

针对今年来多数机构募资、投资、退出遇冷的情况,清科研究中心近日推出《2012中国创业投资暨私募股权LP白皮书》,对2012年创投暨私募股权市场整体趋势、LP(有限合伙人)投资偏好、基金运营及投后管理方式等方面进行预测和分析。值得一提的是,境内上市公司在境内LP中可投资本量独占鳌头,占比达20%左右。

中国创投暨私募股权市场的LP主要分为境外和境内两类。境外LP市场多以大型机构投资人为主,其中大学及基金会活跃度最高,占比为22%。

与之相比,境内LP则稍显庞杂且不成熟。企业年金受到政策影响尚未获准进入股权投资领域,而家庭办公室之类的机构投资人尚未在境内出现,境内大学及基金会和捐赠基金的规模尚小,境内FOFs还处于萌芽期, 银行/信托由于监管和风险控制的级别较高,富有家族及个人以及众多企业成为目前境内LP的重要组成分部。上市公司、公共养老基金以及保险机构虽然投资门槛较高,专业的筛选能力和长期的抗风险投资为其他类型LP起到了良好的示范作用。

值得一提的是,境内上市公司在境内LP中可投资本量独占魁首。据分析,上市公司参与PE行业目前分为4种模式:其一,作为LP参与私募股权领域投资,如南京钢铁参与上海复星创泓股权投资基金合伙企业(有限合伙);其二,上市公司自身成立部门或者子公司、分公司进行直接股权投资,如雅戈尔,主要通过其母公司雅戈尔集团司以及全资子公司宁波青春投资开展定向增发业务;其三、上市公司参股VC/PE机构,如大众公用、粤电力为深创投的股东等;其四、自身成立或发起基金。

此外,调研结果显示,在众多基金类型中,有62.3%的LP首选成长基金作为主要的投资类型,56.3%的LP倾向选择创投基金,有44.4%的LP倾向选择并购基金;在今年最受关注的投资热点行业中,有59.6%的LP选择生物技术/医疗健康,48.3%的LP认为文化产业以及新农业为投资热点,44.4%的LP视移动互联网行业为投资热点。