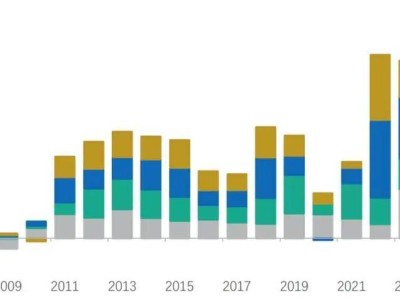

昨日,中国银行业协会发布了《2013中国资产托管业发展报告》,数据显示,截止到2013年年末,全国资产托管规模为34.98万亿元,商业银行各类养老金托管规模超过1.53万亿元,占全国养老金总规模的36.23%。而截至2014年一季度末,中国托管业务规模达38.5万亿元,同比增长52%。

中国银行业协会专职副会长杨再平表示,如今P2P跑路这么多,原因之一就是没有托管业务介入,托管业务的特点之一就是保障融资资金安全,提升交易公信力,未来互联网金融发展必须重视这一点。

报告数据显示,截至2013年年末,我国资产托管行业托管资产主要包括资本市场、货币市场、同业市场、财政市场、信贷市场、外汇市场、社会保障市场、实体市场、国际市场和网络市场等10大市场的国家和客户投资资产共35万亿元,占全国GDP总量的61.5%,占银行业总资产的23.2%,占A股总市值的147.2%,占金融机构存款的49.1%。

国内18家商业银行托管资产规模为34.98万亿元,较上年增长56.23%。2013年全年新增资产托管12.59万亿元,季均增长额3.15万亿元,季均增速约为11.82%。

以工商银行为例,2013年,工行托管资产总规模达到4.62万亿元,同比增长16.84%,居国内首位,并在去年率先托管了一批创新金融产品,包括首批债券ETF基金、首只黄金ETF、首只触发式混合型基金。

相较于大行,股份制银行发展托管业务的需求也极为迫切,虽然在规模上无法与国有大行相比,但在增速上遥遥领先。截至2013年年末,光大银行托管资产规模达17154亿元,同比增长97%,托管业务收入7.15亿元,同比增长48%。

光大银行资产托管部人士告诉记者,目前在北京,他们在多家房地产面签大厅驻点,为交易双方办理资金托管,主动寻求托管业务的多渠道。此外,通过不断完善股权系统功能,与合作单位举办专场推介会,股权托管业务已经成为了新的利润增长点。

国务院发展研究中心副主任张来明指出,在金融脱媒、利率市场化的情况下,银行的利润空间被挤压,虽然近几年国内银行业托管业务发展突飞猛进,但与国外银行相比仍有差距,从利润上来说,国外现金银行的托管业务利润将会站到中间业务收益的50%左右,但在中国这一比重极低。

此外,今年以来P2P等互联网金融创新兴起,风险也随之而来。据网贷之家监测数据显示,截至2014年6月中旬,全国各类P2P借贷平台已近750家,今年5月份就有8家平台跑路或关闭。

中国银行业协会专职副会长杨再平认为,如此多的P2P跑路现象与当前的资金安全措施缺失有很大关系,保障融资资金安全,是直接融资市场不可忽视的,如果有很强的托管业务介入到P2P经营之中,相信互联网金融的安全性将得到提高。

据了解,目前已经有多家P2P有意向与银行展开合作,如红领创投董事长周世平表示,红岭创投与平安银行的合作,4月份签约全面金融战略服务协议,目前正在开发系统对接,预期十月份分批上线。微贷网也表示,与平安银行签约后,微贷网投资者的资金账户将由平安银行进行管理,同时微贷网将在平安银行开立风险准备金账户,以供用户监督,微贷的风险金由平安银行托管。

业内人士认为,无论最后是存管模式还是托管模式,此举将明显提升网贷平台操作的透明度,同时也能够在一定程度上对具备条件的操作环节开展一个独立的第三方的有效监督,对于目前极不规范的P2P资金市场,是一种正效应。