国内第一家P2P平台拍拍贷6月30日发布了《2007-2014年中国P2P个人无抵押小额信贷市场发展报告》。报告显示,使用魅族手机的人群信用指数最高,国货华为和韩货三星用户信用指数都高于全球街机iPhone,靠口碑赢得市场的小米用户信用指数居中下水平,低于使用vivo和OPPO这两大时尚国产机的人群,酷派和联想用户信用指数排名靠后。

报告还显示,通过互联网+社交大数据分析,拥有100个粉丝的借款者可以被认为信用基本可信,

同时借款人粉丝每增加100个,其借款逾期风险概率就下降10%。

此外,通过社交关系大数据分析,手机号使用年限越长,其逾期的风险概率越低。其中手机号使用1年以下的借款者,就较使用1年以上的借款者,逾期风险概率提升20%。

与此同时,报告称,P2P个人无抵押小额信贷借款需求近4年猛增20倍,在服务小微金融的同时,大力驱动了个人消费金融市场的增长。

信贷需求4年猛增20倍市场潜力巨大

报告显示,2011年-2014年互联网+金融高速发展的4年间,P2P个人无抵押小额信贷市场借款需求出现了近20倍的增长,投资需求累计增长超过15倍。

拍拍贷CEO张俊表示,P2P个人无抵押小额信贷市场潜力巨大,且仍尚未被精心开垦。中国有近5亿互联网非信用卡人群的个人信用借贷需求尚未得到满足,市场体量并不低于现有信用卡用户。

报告中的另一个亮点是,以个人消费为目的的借贷在各项借贷需求中居首位,占到业务总份额的63.72%,且正在呈现持续飞速增长的趋势。同时,P2P个人无抵押小额信贷为劳动密集型行业从业者提供借款最多,覆盖了物流贸易、餐饮服务等行业的中低收入人群。

近日,国务院提出大力发展消费金融,重点服务中低收入人群,鼓励民间资本与商业银行进行错位竞争。拍拍贷认为这是一个重大利好消息。P2P个人无抵押小额信贷业务的发展,正在成为在信用卡之外,个人消费借贷的另一重要渠道。

报告也分析了90后群体的P2P借贷投资行为特征,在互联网时代,90后人群因超前消费意识及对新兴互联网金融的快速接纳,成为需求增速最快的群体。以2014年为例,90后群体的借款需求出现同比768%的高速增长,为中国P2P个人无抵押信贷业务发展提供了持续的发展动力。同时90后群体在P2P投资中风险配置最为合理,体现出了优于其它群体的投资财商。

总体来看华东、华南等沿海经济发达区域需求量占比较高,但西部、东北等经济欠发达地区的借贷、投资需求上升速度较经济发达区域更快,这表明个人无抵押小额信贷业务正加速向西部城市渗透。

线上风控征信支撑打造互联网金融集团

尽管个人无抵押小额借贷的强烈需求与征信体系不健全的鸿沟看似不可逾越,但互联网金融公司都在尝试通过技术手段进行填补,大数据的积累与运用已经成为重要的突破口。 拍拍贷认为,日益成熟的纯线上风控和征信可以支撑未来个人无抵押小额信贷业务的高速扩张。

根据报告显示,在拍拍贷基于大数据自建的“魔镜”风控和征信体系中,传统的信贷审核信息只占纯线上风控信用审核的40%,而互联网行为、社交关系、网络黑名单数据信息,对P2P个人无抵押小额信贷的信用评分作用占到60%。

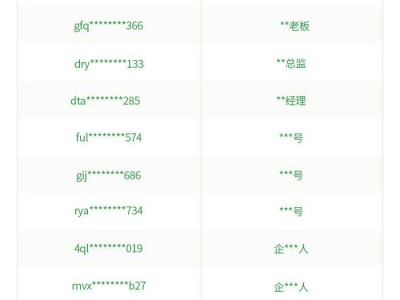

张俊解释,传统银行考察借款人70-80个数据维度,纯线上风控考察借款人数据仅在互联网层面选取的维度就已经超过400个。围绕以分析互联网行为为核心的数据模型,纯线上风控形成了严谨的信用评分体系,以拍拍贷魔镜系统为例:平台借贷信用分满分为800分,其中准入平台借贷的最低信用分为574分,通过风控模型与信用评分运作,有效的实现了风险控制。

“未来拍拍贷将突破单一的P2P网贷业务,发展征信、资产生成、财富管理等业务,逐步成为一个互联网金融集团。”拍拍贷CEO张俊表示,过去8年,拍拍贷的业务主要依靠获取、筛选优质借款人,来吸引投资人,但从第8年开始,我们将把业务逐步拆分,在发展战略上有新布局。

张俊表示,拍拍贷将在资产生成端开发更多的借款产品,以及基于消费场景的应用,来更好的服务借款用户;独立出的财富管理业务,将通过更多更好的资产配置产品和极致的使用体验为广大的线上理财人群服务。与此同时,汇集公司多年心血的大数据征信系统也将独立出来。