八月十一日,在美国股市收盘之后,阿里巴巴公司(本文中也称“阿里集团”或者“阿里”)公布了截止2015年6月30日季度业绩;此后,八月十二日(美东时间周三),公司股价早盘一度大跌8%,创下每个ADS71.03美元的上市以来最低交易价格,这仅比IPO 的每个ADS 68美元发行价高3美元左右,大大低于IPO 当天93.89美元的首日收盘价;虽然公司对外宣布进行四十亿美元的股票回购,但并无法阻止股价继续下跌,周三当天的收盘价格为73.05美元,比前一天收盘价格仍然下跌5.5%;而且当天的成交量超过四千一百万个ADS,几乎是平均交易量的四倍。这一收盘价格比去年11月10日收盘最高价位的每股119.15美元下跌了39%; 所以如果按照IPO 之后的最高市值来比较,阿里的市值缩水超过一千亿美元。

下图为阿里IPO 之后至今的股价表

现情况,从中可看到,自从IPO 之后,短期之内股价冲高至120美元附近,此后,尤其是在经历年初的“工商局白皮书”事件及随后爆发的股东集体诉讼之后,阿里的股价大部分时间是不超过90美元的,长期低于IPO 首日的收盘价格。

为何阿里的股价长期低于IPO 首日价格,尤其是为何本周竟然跌至每股最低接近71美元? 有分析认为是是由于原先IPO 定价过高;有的认为是由于本周人民币突然贬值所透露出的中国经济增长放缓信号,从而拖累了包括阿里在内的中概股股价,尤其阿里主要业务过分依赖中国经济,所以对其影响尤甚;也有的指出是阿里最新季度所透露出其业务增长放缓所致;也有的认为,阿里自身存在系列挑战,所以未来能否保持高增长,存在很大不确定性,等等。以下我们不妨来看看阿里公开的季度和年度相关财务数据,从中或许可以寻求某些答案。

因经济增长放缓?还是因自身面临挑战?

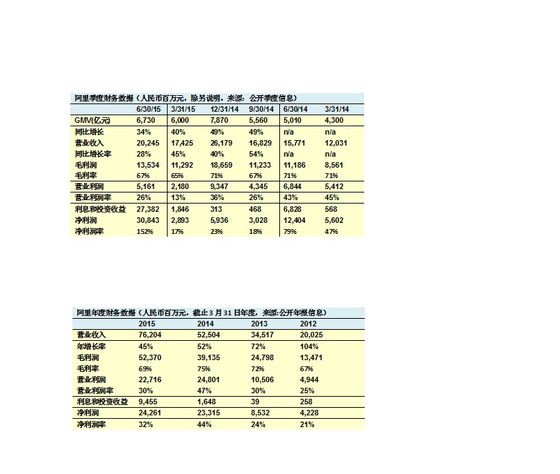

以下两个图表分别为阿里季度和年度的关键财务数据。从中我们可以发现:

1、 在各会计期间,阿里的毛利率相对是比较稳定的,因此,会影响营业利润高低的,主要是主营业收入,所以投资者十分关注阿里主营业收入的增长势头;

2、 然而,本季度营业收入同比增长创下新低,只有28%,同时GMV 的增长率同比呈现放缓迹象,这将可能会直接影响公司的盈利能力预期;

3、 公司营业利润率在个会计期间出现较大波动,不易预测,尤其在上市后营业利润率和上市前相比较,某些会计期间呈现下降,主要是由于股份薪酬因素所致;本季度的营业利润和营业利润率同比下滑严重,主要由于高于同期约三十亿元的股份薪酬费用所致;

4、 公司的净利润率波动很大,不易预测,主要是投资收益项目所致,这些生态布局的投资项目在本季度和去年同期对净利润影响巨大,削弱了公司整体获利能力的可预测性;在本季度业绩中,来自阿里影业的一次性投资收益是本季度营业利润的数倍;生态布局如何和主营业务之间产生协调效应,可能会投资者更多的关注。

阿里影业本季度“唱大戏”

在阿里最新的季度业绩中,阿里影业扮演了“唱大戏”的角色。阿里影业在六月份进行增发,企业进行重新估值,出现增值,阿里集团所持有阿里影业股权从59.4%下跌到49.5%,从而导致阿里集团在本季度中一次性确认收益24,734百万元人民币。同时,由于股权稀释,阿里失去对阿里影业在美国会计准则下所谓的控制权,所以,阿里影业不在阿里报表的合并范围之中。

这个巨额的一次性投资收益占了阿里本季度净利润的大头,所以本季度的阿里业绩是由阿里影业在“唱大戏”。

阿里影业应该属于阿里生态布局的一部份,终止阿里影业并表,给阿里带来了一次性的评估溢价收益确认,同时由于阿里影业目前年度营业收入不到两亿元人民币,所以对合并报表的收入影响不大。从阿里影业2014年财报看,年收入只有一亿七,但亏损高达四亿多,如果业绩不改进,进行报表合并目前反而会拖累上市公司业绩。所以阿里终止影业业务的并表,似乎意味着要么阿里认为当前影业是高估值,值得放弃控制权用以引进新投资,要么阿里认为其主营业务阵容并不需要影业这块业务。

阿里影业的市场估值超过百亿美元,所以值得充分利用好这个资本溢价优势,但这个资本溢价对阿里集团主营业务价值提升并没有多大帮助。这也是由于阿里影业在香港上市,阿里集团在美上市,这两地投资者构成、理念、偏好不尽相同,所以阿里集团公司作为在美上市公司,将阿里影业踢出报表合并范围是个理性和现实的考虑,而且将来如果需要或者时机合适,或许可以通过注入比如阿里娱乐宝盒、淘宝电影这些资产,重新获取控制权,纳入合并范围,这并非难事。

生态要布局,但主营须增长

阿里集团对阿里影业的投资可以看做是阿里生态布局的一部分,同时这个投资从收益角度看,由于产生了巨大增值,所以目前是十分成功的;但阿里集团投资者似乎目前并不买账。

这是因为,不论是战略转型还是时下流行的"生态布局",在价值投资理念下,成熟巿场投资者所关注的是企业核心、主营业务的持续获利能力,其最为关键指标是主营收入增长率和毛利润率。

阿里拥有资源万重,光是现金及等价物就超千亿元人民币,更不用说其难以估量的品牌溢价;然而,资本是为逐利而生,拥有越多资源,投资者对资源回报的期望也越高。因此如何将现有资源进行更好利用,应当是阿里管理层要重点考虑的。

进行生态布局、大力进军O2O领域,或许是阿里为其手握资源寻求更高回报所寻的出路。然而就目前而言,阿里的主营仍然是平台电商(淘宝和天猫),如果生态布局无法促进目前电商这一主营业务的增长率和毛利率增长,那么既使生态业务增加了投资收益和净利润,企业在资本巿场亦难以得到投资者的长期青睐,因为企业巿值主要是由主营业务支撑的。

比如雅虎年营业额只有四十多亿美元,而且数年增长乏力,虽然其投资阿里获得超百亿美元的收益,并没有因此保持在一流科技公司的阵营,其市值也只有三百多亿美元。

资本市场看重的是上市公司主营业务的成长性和盈利能力,而并非投资收益之类的非主营或非营业利润项目,至于曾被许多中概股管理层热衷的政府补贴收入或者退税项目,更难以支撑股价。

投资收益 ,尤其是权益性投资实体评估增值所形成的收益,难以长期支撑股价,这不仅是因为其属于非现金、纸面的、未实现的收益,更由于其属于用公允价值市场标价法(market to market)下评估形成的收益,其可以由于市场情况而能够短期形成和存在,但也有可能会瞬间蒸发。安然公司和雷曼倒下案例再次说明这种市场标价法的数据由于会随市而动、随时而变、且不易预测,因此不可轻易、简单采纳使用,需要进行近距离、深度的分析。何况,对阿里集团来说,这些投资目前尚未成为主营业务的增长点。

生态布局和当前主营业务之间应该有良性的协同效应。在生态概念下,所布局新业务可能是建立在现主营业务上的某种优势,比如利用现有电商流量优势;同时,新业务也应能促进现主营业务增长,比如增加客户粘合度,或者新业务也有可能变成主营业务一种,这样一来生态布局就直接促进了公司战略的自然、无缝转型。反之,如果打着生态布局的概念,进行大规模投资,但无法形成主营业务的新增长点,即使投资收益不菲,也难以获得资本市场的长期认可。

因此,在进行大规模生态布局的同时,如何确保主营业务增长不放缓、毛利率不下滑,以支持将来股价表现,或许正是阿里管理层需要考虑的。

股份(权)薪酬和股东输血,并非免费午餐

据公司披露,阿里本季度的营业利润和营业利润率同比大规模下滑,其主要原因是股份薪酬所致。公司披露到,如果不考虑股权薪酬, 本季度的营业利润同比是增加16%,而不是下滑25%。

阿里的股份薪酬费用2015年第二季度为3,995百万元人民币,2015年第一季度为4,632百万元人民币,2014年第二季度为1,073百万元人民币。这个费用的增加,主要是去年9月份公司临近IPO 时候所授予的员工和管理层股权薪酬所致,其中也包括授予员工和管理层的蚂蚁金服的相关股权,由于按照美国公认会计准则必须依据市场标价法(Market to Market)进行会计确认,所以导致费用大规模增加。

阿里员工股份报酬中有一部份股权是来自蚂蚁金服。蚂蚁金服并不在阿里集团目前在美上市公司的范围之内, 其由阿里集团主要股东和管理层所控股,所以将蚂蚁金服的股份作为薪酬支付给阿里集团的员工,这类似于我们所熟悉的大股东向上市公司输血,但这个输血不是免费的,因为在美国会计准则下,这种输血在上市公司报表中是需要确认为费用的。这是目前中美会计准则实务中的重大差别之一。

前段时间国内某高科技公司大股东从公开市场巨额套现之后,据公告称将该套现所得免息无偿借给上市公司,在美国会计准则下,这样的免息仍然需要按照市场公允价值在上巿公司损益表中确认费用,以体现关联交易和上市公司报表的公允性。

虽然,阿里也同时披露了不考虑股份薪酬费用情况下的非美国公认会计准则下的业绩信息,但股份薪酬是拿股东的钱给企业办事,而且还稀释了公司股份,不能不说其不会影响公司的股票市值表现。

人在资本市场,身不由己

拥有越多的资源、具备越高的品牌溢价,就需要有越高的、持续的盈利水平。所以即使阿里现在面临着诸如中国经济增长可能放缓这样的大环境、公司主营业务增长放缓、国际化业务拓展暂时并未重大突破、生态布局虽然投入巨大但尚未体现在公司主营业务收入增长上、政府对电商监管日趋严格、中国市场电商竞争日趋激烈等等各种挑战,资本市场对阿里的期望仍然是在目前庞大规模的基础上,继续保持主营业务的高增长,保持现有的毛利率和主营业务获利能力,唯有如此, 才可以长期支撑阿里的股价增长。

也许正因为如此,马云才说上市后日子反而艰难了。看来,人在资本市场,身不由己。