对于通信设备行业来说,2015年注定是一个不平凡的年份。

一方面4G业务在全球范围内获得迅猛发展,据GSMA统计到2015年底全球LTE用户已经突破10亿用户,2015年一年时间就增加了5.5亿4G用户。4G用户的迅猛发展带来的就是LTE网络建设需求的大幅增长,这为通信设备厂商在2015年的业务增长提供了市场机会。

另一方面,随着诺基亚和阿尔卡特-朗讯这两家公司合并的推进, 2015年是阿尔卡特-朗讯以独立公司名义发布财报的最后一年,进入2016年之后在通信设备市场将只剩下华为、爱立信、新诺基亚和中兴这四家通信厂商,行业的集中度进一步提升并将导致现有厂商格局发生变化。

因此,笔者对于华为、爱立信、阿尔卡特-朗讯、诺基亚和中兴这五家通信厂商的2015年财报进行解读,目的在于通过财报数据的分析来了解通信设备市场参与者实力的变化,发现通信设备行业竞争格局的变迁走向。

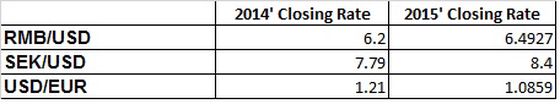

解读之前需要说明的是,五家通信厂商总部分处不同国家,因此财报数据所用货币单位也各不相同:华为和中兴采用人民币,爱立信采用瑞典克朗,诺基亚和阿朗采用欧元。为便于比较,按照各厂家财报里使用的如下年终记账汇率统一折算为第三方货币,以美元来核算。但由于2015年美元相对于人民币、瑞典克朗和欧元的升值幅度不一致,所以币值的转换会对数字结果造成一定的影响,在具体分析中会予以说明:

一、五大通信厂商2015年业务表现

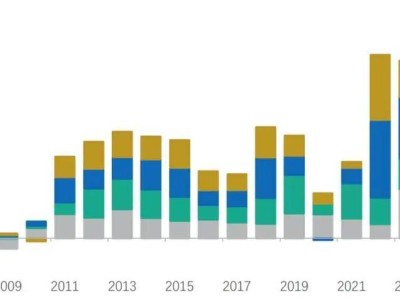

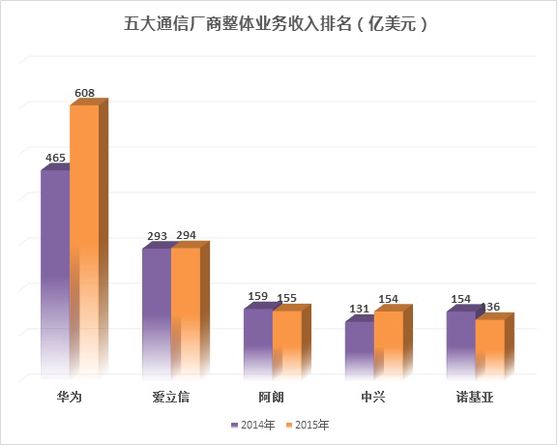

根据财报数据,五大通信厂商在2014年~2015年的整体营收变化及排名情况如下图所示:

可以看出,在公司整体业务收入上,五大通信厂商在2015年的表现和排名相对2014年略有变化:

1.领头羊华为继在2013年实现对爱立信的超越之后,连续两年以20~30%的增长速度拉开了与第二名爱立信的收入差距,特别是2015年的增长速度达到了惊人的37%,使得几乎是原地踏步的爱立信在当年的整体业务收入已经只有华为的一半了。

2.由于诺基亚在2015年8月诺基亚作价28亿美元将HERE地图业务进行了出售(2014年HERE地图业务收入为12亿美元),导致其在整体业务收入上被中兴超出。

3.随着诺基亚和阿朗公司合并的推进,新诺基亚公司的整体业务收入以2015年的财报结果为基础达到了291亿美元,与爱立信持平,比中兴多了近一倍,行业前三的绝对优势地位得以确立。

公司的整体业务收入对比在某种程度能够体现五大通信厂商的业务规模的对比,但由于各个公司战略导向差异而导致其业务布局的不同,仅仅比较整体业务收入难以直接体现出各公司在相同市场、重合业务上的竞争实力对比,因此需要进一步细化到业务架构细分对比。

在诺基亚出售HERE地图业务之后,欧洲三大厂商几乎已经将业务重心全部集中到运营商业务领域,而华为和中兴的运营商业务也在其整体业务收入中占有6成左右的份额,因此五大通信厂商之间竞争激烈的重合市场主要集中运营商业务领域。

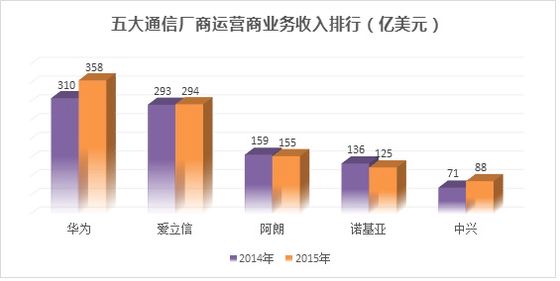

所以,细分到运营商业务领域,五大通信厂商的业务收入对比排名如下图所示:

可以看到:

1.扣除汇率因素的影响,爱立信、阿朗和诺基亚的运营商业务收入按照本币计算都只有个位数的增幅,显示出其运营商业务增长平缓、经营稳定的行业特征。

2.继2014年华为在运营商业务上首次实现对爱立信的超越登顶成为业内老大之后,华为在2015年将其领先幅度拉大到了20%左右。虽然华为的运营商业务年度增长率达到了21.4%,但这一增长水平大大低于公司37%的整体业务收入增长比率,说明其消费者业务和企业业务已经超越运营商业务而成为华为的增长引擎并创造出爆炸式的增长。

3.中兴在运营商业务的年度增长率则达到30%,为五大通信厂商中年度增幅最大的公司,这与2015年其在本土市场的中国电信和中国联通的FDD建设中攫取了较大的市场份额相关。但是中兴2015年在规模收入上仍未突破百亿美金,特别是对比诺基亚和阿朗公司合并后280亿美元的运营商业务规模,中兴的88亿美元收入只是其三分之一弱的水平。

二、通信厂商的竞争新格局

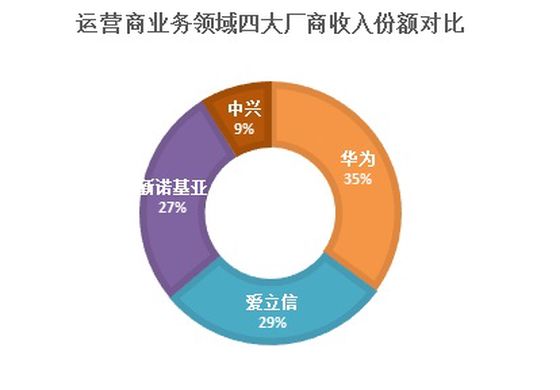

基于2015年财报数据,将诺基亚和阿尔卡特-朗讯合并后各通信厂商的运营商业务汇总核算再对比其所占份额,可以看到华为以35%的收入份额独占鳌头,爱立信和新诺基亚以30%左右相近份额紧随其后,而中兴在这一业务市场的收入份额已经低于10%,远远落后于全部竞争对手。

再从各通信厂商整体业务收入的地理区域划分来看,华为、爱立信和新诺基亚的业务收入在全球区域的市场分布较为分散,而中兴2015年的业务收入在中国市场的比例超过53%,海外业务收入占比47%且比2014年下降了3%,呈现出海外业务收缩并集中到本土市场的趋势。

因此,从收入规模和业务分布来看,受到诺基亚和阿朗公司合并的影响,通信设备市场从2016年开始将会出现华为、爱立信、新诺基亚在全球范围的三足鼎立之势,而中兴则有从主流厂商掉队、偏安在中国本土市场求生存的风险。

由此,在通信厂商由五大缩减为四家的新竞争格局之下,这四家通信厂商的定位已然非常清晰:华为已成“领头羊”,爱立信还是“守成者”,新诺基亚注定要做“搅局者”,而中兴则面临“掉队者”的风险。

三、“领头羊”华为的隐忧

虽然2015年华为一枝独秀,以37%的增长速度突破了600亿美元的收入大关,但要看到其业务收入的增长动力主要来自消费者业务:年度增幅高达72%的消费者业务在2015年取得近200亿美元的收入,在华为整体业务收入中的占比由去年的26%达到今年的33%。势头强劲的消费者业务成为华为公司大跨步式增长的主要引擎,对2015年整体收入增长的贡献率达到51%,这是积极的一面;而需要警惕的一面则是,华为在2015年的业务收入增长了37%, 但其毛利率却下降了2.5%,营业利润率下降了0.3%,虽然下降幅度可以微不足道但其呈现的趋势确是消费者业务的快速增长和收入水平上升开始稀释公司的利润。

华为在年报中没有披露运营商业务和消费者业务的毛利率水平,中兴却有披露:其运营商业务的毛利率为37%,但消费者业务的毛利率则仅为17%,考虑到智能手机市场白热化的竞争程度和福布斯杂志关于iPhone独吞91%智能手机利润的报道,华为的消费者业务利润水平或许好于中兴但相较于运营商业务仍应有相当大的差距。

此外,华为的销售管理费用在营业收入中所占的比重达到15.8%,是所有通信厂家中占比最高的,甚至比爱立信高出30%,这或许也与消费者业务在品牌营销上的大手笔相关。

另外,坐拥17万员工的华为也是五大通信厂商中员工人数最为庞大的公司,在2015年其人均薪酬已经达到人均7.7万美元,是中兴的2.5倍,也远超爱立信和诺基亚这些欧洲公司。

因此,在管理成本和人力成本高企的背景下,如何提升消费者业务的盈利能力,避免出现公司规模越做越大利润水平却逐步下滑的局面将是华为在未来发展道路上面临的最大隐忧。

四、“守成者”爱立信的挑战

作为通信行业传统势力的代表,同是来自欧洲的爱立信和诺基亚之间的竞争已经持续了数十年,爱立信在运营商网络业务领域的收入规模始终保持着对诺基亚的大幅度优势。但随着诺基亚完成与阿尔卡特-朗讯的合并,新诺基亚在2015年的营收规模超过290亿美元,已经无限接近爱立信的294亿美元,甚至如果综合考虑汇率因素的影响则已经略超爱立信。

众所周知,势均力敌者之间的竞争往往最为激烈,因此对于诺基亚与阿尔卡特-朗讯在2015年的合并,作为“守成者”的爱立信的反应才会最为强烈:10月诺基亚宣布已经获得与阿尔卡特-朗讯合并所需的所有监管批复,11月爱立信宣布与思科达成战略联盟。

再从2015年的区域收入对照来看,在美洲、亚太和欧洲这些主要市场上,爱立信和新诺基亚势均力敌的态势更为明显,特别是由于政治原因华为和中兴不得进入的北美运营商市场,注定将成为二者争夺最为激烈的主战场。在中国市场,新诺基亚将以国资委下辖的合资公司形式运营,爱立信的纯外资身份在于国有占股50%的新诺基亚的竞争中将处于劣势,两者之间的差距将会进一步加大。

对于爱立信来说,作为业内发展最为稳定的传统通信厂商,其在行业市场和通信技术上长年的积累与沉淀是最大的竞争优势;而从下图所示其5年营业收入的四平八稳表现来看,一直号称在做转型的爱立信还是没有找到增长的引擎,但持续下降的现金流还能为其为寻找新的业务增长点而做的投资提供多长时间的支持将是未来爱立信面临的最大挑战之一。

此外,为了弥补与新诺基亚在IP领域竞争的不足而与思科结成的战略联盟,在实际运作中究竟能产生多大的效果还仍待观察。

五、“搅局者”新诺基亚的变数

对于新诺基亚而言,虽然其横空出世打破了通信设备行业的现有格局,但作为搅局者势必会引来竞争对手更为强力的反击,因此新诺基亚能否在诺基亚与阿尔卡特-朗讯两家公司合并的现有基础上站稳脚跟仍然存在着变数。

从诺基亚网络业务历年营收趋势来看,两个峰值一个出现在诺基亚与西门子合并旗下通信业务的合资公司NSN成立之后的2008年,另一个出现在NSN完成对摩托罗拉无线资产收购的2011年,可以看到的事实是收入峰值的产生均来自于资产合并的即时效应,而这种外延式增长却并未能在第二年得到很好的延续,这背后原因有大的经济形势的影响,有市场竞争的冲击,更重要的是因为公司并购后的战略转型、业务整合、组织调整、文化重建等系列课题会在相当长的时间里困扰着新公司的发展势头。

因此,面向2016年的新诺基亚迫切需要利用以往两次公司并购所积累的经验和教训,推动公司尽快度过合并阵痛期,从而才有可能在集两家公司之所长的基础上取得成本节约上的协同效应和业务拓展上的规模效应。

诺基亚在公布2015年财报后很快就宣布将尽快启动员工精简计划,目的就是为了在采购、生产、研发和供应链等领域,通过精简重合的产品、服务和职能部门等各项措施实现9亿欧元的运营成本协同目标。

对于任何一个企业来说,裁员都是件痛苦的,但新诺基亚如能通过人员精简,特别是对后台庞大的职能部门的重合岗位进行消减,在公司运转效率提升的同时,其人均创收的生产效率也将得到进一步的提升,如下表所见相对于爱立信的竞争优势也会更为明显。

应当说,相对于历史上与西门子通信和摩托罗拉无线的并购,本次诺基亚与阿尔卡特-朗讯合并的互补优势更为突出,对于以无线和服务见长的诺基亚来说,阿尔卡特-朗讯优质的有线和IP资产将为其补齐端到端的运营商业务所欠缺的短板,从而为其增长创造市场空间的扩展机会,但这一市场机会能在多大程度上转化为营收成果,则取决于新诺基亚在业务整合、组织调整、文化重建上的力度有多大、程度有多深、进度有多快,好在其结果将很快就会在2016年的财报中有所展现,且让我们拭目以待。

六、“掉队者”中兴的困局

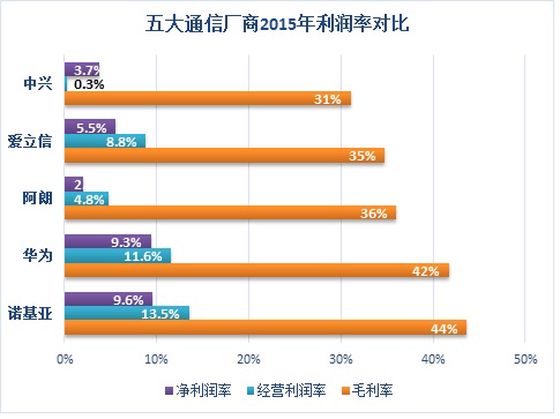

中兴掉队的风险,还体现在五大通信设备厂商在2015年盈利能力对比之中。

从五大通信厂商2015年的利润对比图来看,诺基亚和华为的毛利率、经营利润率、净利润率分别保持在40%、10%和9%以上,保持着行业领先水平;而中兴的毛利率和经营利润率均为业内最差,相对于1000亿人民币的营业收入却只有3.2亿人民币的营业利润只能算微利,只是由于营业外收入的25亿人民币软件产品增值税退税和6.9亿人民币的股权及衍生品投资收益及金额不详的政府补助等才录得43亿人民币的净利润,将其净利润率提升到3.7%。

中兴在其财报“主营业务盈利能力(毛利率)与上年度相比变化情况”中说明:”2015年,本集团毛利率为31.03%,较上年同期下降0.53个百分点,主要因国际运营商网络以及国际手机产品毛利率下降所致”。如下表中兴在不同区域市场的毛利率水平所见,在发达的欧美及大洋洲市场,中兴的毛利率只有20%多,远低于其国内毛利率水平,这与中兴一贯以低价冲击发达市场的策略有关,但同样也表现出其在海外市场竞争实力弱和盈利能力差。

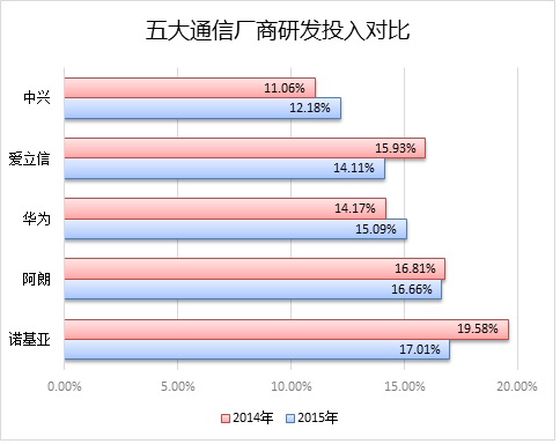

核算营业利润之前需扣除的期间费用中包括企业的研发投入一项,其投入的多少在某种程度上影响着公司未来的长远发展。对比五大通信厂商在2015年的研发投入占营业收入的比重来看,虽然中兴在2015年的研发投入比重比2014年有所提高,但仍然是五大通信厂商中排名最低。在通信技术由4G向5G演进的激烈竞争中,较低的研发投入在某种程度上也会影响中兴在全球市场、尤其是先进运营商市场上的技术能力表现,因此如何摆脱“技术能力弱-产品价格低-业务盈利差-研发投入少-技术能力弱”的怪圈循环,将是中兴面临的最大挑战。

因此,对于中兴而言,面对华为、爱立信和新诺基亚三足鼎立的竞争格局,基于其在2015年财报表现出的业务规模依赖本土市场、海外市场盈利能力孱弱、研发投入低于同业水平等特征,或许退守中国通信设备市场、凭借本土优势进一步挤压爱立信在中国市场的增长空间从而取得在运营商业务上做强的实际效果,相比在全球范围扩张和在海外市场做大的追求,才是中兴最佳的战略选择。尤其面对2016年初中兴遭遇美国商务部出口限制后所暴露出的核心零部件供应受制于人的弱点,这一选择更值得中兴考虑。

结语:

根据GSMA的预测,到2020年全球LTE用户数将从现在的10亿增长到38亿,而LTE在无线技术中所占的份额将从现在的15%增长到44%,行业增长的空间仍然巨大。

但对于华为、爱立信、新诺基亚和中兴这四家通信设备厂商而言,新的竞争格局之下每一家的成长机会可能却不尽相同。而且,随着ICT技术的加速融合,以云计算、大数据为特征的技术正在成为引领和促进ICT行业创新和发展的核心技术,究竟谁能在新的技术创新、新的产业机遇中把引领技术进步和行业发展,仍然需要时间来检验,且让我们等着看这四家通信厂商能否在2016年的财报结果中给出答案吧!