最近又到了各大调研机构集中发布第一季度手机销量的时候了,于是各路红黑公关媒体自媒体又开始非常high的对于这些数据进行解读,这里面比较集中的一个解读方向是“小米手机销量已经跌出前五”,当然光是抛出一个结论肯定对不起稿费,一定还得有各种引申扩展以及深度思考:“小米Max遭冷遇”啦,“雷军又开始焦虑”啦,“小米已经开始走下坡路”啦等等等等,当然站在行业角度来看这些都很正常,手机这个行业从来都在各个角度充斥着种种竞争,不仅仅是台面上的,还包括一些台面下的。

互联网的出现使得信息加速流动也让获取信息的成本变得越发低廉,但与此同时也带来了一个致命的副作用:独立思考的能力(也许是意愿?)变得越来越稀缺,更多网民趋向简单获取或者选择认同某一个结论而不再愿意对于这个结论的来源进行分析和思考。如果想要印证这一点,那么手机销量的市场调研结果能够成为一个非常好的案例。

<为什么Trendforce、IDC和SA等几家调研机构的数据会出现这么大的偏差?>

值得庆幸的是,迄今为止手机行业依然站在蓬勃发展的高点上,产业环境的高度发展使得我们可以拿到多家市场调研提供商的数据来进行一次简单的对比分析。

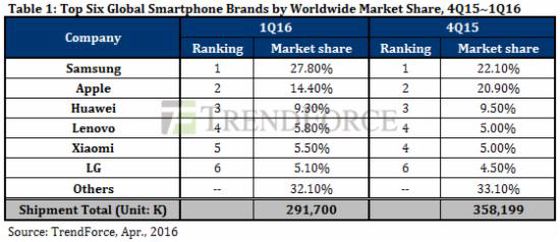

如果同时观察以上两组数据,恐怕很多没接触过市场调研行业的读者立刻就会有种世界观崩坏的感觉:IDC与Trendforce同为一线的市场研究机构,数据的一致性却并不像想象的那么高,但实际上,如果我们再看看Strategy Analytics、IHS iSuppli、Counterpoint等多家同为一线的市场研究机构所公布的数据也会存在类似的情况,但综合来看,除了IDC将小米的数据列入“其他部分”且未进前五之外,各家统计的数据出货量基本相仿且均高于IDC数据, IHS iSuppli中国区研究总监王阳还在微博中提到,“在产品结构调整,红米3和红米Note3缺货的情况下,小米手机有这个成绩还是不错的”。但如果观察IDC数据的话,结论马上又被反转过来:小米的出货量甚至已经被列入“其他”范畴,低于另外三家主要在国内发售产品的品牌:华为、OPPO和VIVO。

这时候问题就来了:到底是IDC数据以偏概全甚至是有人要“故意”以偏概全,还是 “真理总是掌握在少数人手中”其他4家的数据出了问题呢?别急着下结论,在这之前我们先来看看这些调研机构的数据,到底是怎么来的。

简单来说调研机构的数据,主要来自于渠道搜集,辅以厂商上报和供应链端的修正,但是稍加分析我们就会发现,其实这三个来源都有着巨大的不可控性,导致最后的结论“建议仅参考,最好别深究”

首先看看如何从销售渠道进行数据统计。作为一个充分市场化的行业来说,由于在其中参与者众多,想要完整的覆盖全部渠道进行统计已经是一件异想天开的事情,因此作为调研机构也只能在均衡考虑投入和收益的基础上“尽力而为”,建立各种数学模型尝试修正。而偏偏手机销售又是一个纷繁复杂的体系,各种自营电商垂直电商平台电商自营店面国代省代地区代以及运营商销售已经把这个行业弄得晕头转向,不是覆盖不全就是重复统计,所造成的结果当然就不可能非常准确,所以基于这个统计数据,还需要采用厂商上报以及供应链端数据矫正,甚至可以说,后两个矫正的工作更为重要。

接下来,厂商上报数据,也并不一定百分之百可控。任何一家调研机构为了尽可能获取更为准确的数据,都会和厂商进行合作,要求厂商按照统计周期将相关的数据进行上报,当然这个数据也不会直接被采信而是作为众多用来矫正数据的参数之一。但厂商上报数据还会被很多场外因素所影响,行业内曾经出现过这样一个笑话:某些家新入行的厂商,报了一个已经超过供应链同周期供货能力的数据给调研公司,弄得双方相见无言,非常尴尬(我当然不会告诉你们这是哪家了,自己猜吧^_^)。

最后我们说说供应链端数据的不足。理论上说供应链由于处在手机行业上游理应能够获得最为准确的数据,但事实却没有想象的这么美好,这主要是基于以下三点:

首先,供应商多样化,增加了统计的难度。考虑到竞争关系以及容灾的需要,一些出货量大的手机厂商经常在同一部件上拥有两家甚至以上的供应商,这就使得调研机构与更多的供应商建立关系并深入沟通后才有可能获得数据,调研机构需要付出更多的沟通成本。

其次,部件复用度越来越高,也增加了区分出货量的难度。随着行业的发展与用户需求的不断变化,越来越多的手机厂商已经从单一产品线向复合产品线演变,除了手机以外还会开发平板、变形本以及智能家居等多种消费电子产品,考虑到批量采购成本更优的因素在设计上经常出现出现某元器件多个产品线共用的情况,这样也使得调研机构很难辨识部件的具体使用情况。

最后也是最关键的一点,从供应链获取数据,在法律上存在一定风险。生产厂商与供应商之间的采购合同一般属于保密范畴,任何一方不得随意泄露,这种保密约定也是对于双方的保护。不管出于何种原因和目的,调研机构想要通过正规合作去获取这些数据的困难程度很大,而通过口头或者私下传播的数据,其准确性和及时率都会存在很大风险。

通过以上的分析,我们发现在整个环节中,最有可能让产业数据客观化的,反而是“厂商上报”这么一个主观行为,所以……我们还是祈祷行业能够自律吧。

<换个角度再来看,数据统计的结果与用户需求能够一致么?>

既然上文中已经建议将调研机构的统计数据作为参考,那么显然我们需要找到更多的参考维度以便对于手机厂商销售数据的理解更为客观。虽然百度在医疗方面屡屡令我们失望,但洞察用户搜索行为的百度指数依然能够如实反馈用户对于以上调研数据所涉及手机品牌的热衷程度。

在这个图中我们会发现一个非常有趣的现象,那就是在IDC数据中已经被归入“其他”的小米的搜索热度,远远超过了从IDC数据上看销量相对更高的华为、VIVO和OPPO,理论上说,想要购买某一款手机的理性用户都会实现通过各种渠道先行了解,那么对于这种用户需求与数据结论完全不匹配的结果,姑且把以下几条当做可能的因素吧:

其一,华为、VIVO和OPPO等品牌与用户沟通能力超强,已经通过线下广告、专卖店以及线上广告的方式有效教育了,使用户无需进一步了解产品直接转化购买---这个说法实在是有点玄幻了,有这样的本事他们应该做金融行业啊,为啥还卖手机赚这点辛苦钱?

其二,这几个品牌的用户不用百度。考虑到目前在中国Google还是一个不存在的搜索引擎以及Bing的用户少得可怜这个大前提,也许这几个品牌的用户中有相当大一部分根本就不会用百度,或者不在中国大陆---在中国不会用百度的用户这辈子基本上也就与智能手机绝缘了,至于不在中国大陆嘛这个倒是有可能,海外市场由于各家手机厂商各自的策略与进入时间早晚都会有不同,但相同的一点是大家的主要战场依然是在中国,所以说这个说法也只能“呵呵”了。

其三,讨论销量分析,不讲清楚到底是Sale In 还是Sale Out那完全就是耍流氓。传统渠道销售模式下,把代理商(主动以及被动)进货称之为厂商的Sale in,而在最终卖给终端用户后才能称之为Sale out。前面我们曾经提到过,统计机构对于终端销售的统计难度非常大,而对于厂商出货或者是大代理商出货获取数据相对容易,同时我们知道传统上只要有渠道就会有压货,具体厂商压货的数量会取决于两个因素—时间和销量要求,一般到了销量统计节点就会迅速压货以完成出货任务,这一点只要在充分市场竞争的行业对于任何厂商都已经不能称作是潜规则而是摆在明面操作,而恰好我们发现华为、OPPO和VIVO都是强渠道的销售方式而小米则是强线上的营销方式,这么多个恰好放在一起,不由得让我们不多想啊……

<对小米而言更有价值的不是Sale out更不是Sale in,只有足够数量的联网且活跃用户才是小米商业模式的基础>

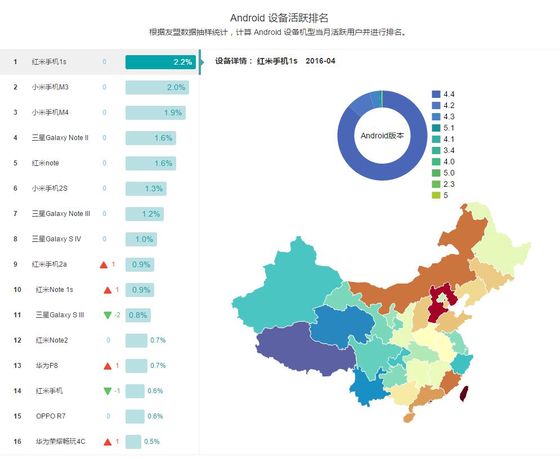

雷军在多个场合都公开描述过小米的商业模式:利用性价比极高的产品降低用户获取智能设备的门槛,用丰富的互联网服务提升用户的活跃度以期通过后项收费的方式获取利润。另外一家互联网数据统计厂商友盟提供的设备活跃数据,让我们非常清晰的看到了小米与华为、VIVO以及OPPO这种以完成销售作为业务目标的传统厂商之间的根本差异。

对于传统厂商而言,在定价方式上先给线下渠道留下充足的利润和营销成本,以此来推动销售人员快速完成销售任务,这样的激励模式也使得传统厂商背上了沉重的渠道包袱而无法向互联网商业模式转型,这也是为什么华为等厂商在进行产品推广时要反复强调自己在外观和用料上高端大气上档次的根本因素,他们期望获得的,不过是那些传统外资品牌如三星、诺基亚和摩托罗拉等的用户,这些用户并不属于互联网活跃人群,在这些用户手中,智能手机的价值并没有凸显出来,因此也没有机会带来更多的后项收费价值,说穿了,华为们做的还是一件传统的买卖,和十年前并没有本质的区别。

<小米的商业模式天生决定了要在销售之前就先对于用户群进行筛选,不联网和不活跃的用户,就不是小米的目标用户>

雷军在多个场合都公开阐述过小米的商业模式:利用性价比极高的产品降低用户获取智能设备的门槛,通过用户的活跃度以后项收费的方式获取利润。我们参考友盟统计得一个活跃图的也非常清晰的看到了小米与华为、VIVO以及OPPO这种完成销售为业务终点的传统厂商的根本差异。

对于传统厂商而言,在定价方式上先给线下渠道留下充足的利润和营销成本,就能推动销售人员能够快速完成销售任务,这样的激励模式也使得传统厂商已经背上了沉重的渠道包袱而无法转型互联网模式,这也是为什么华为等厂商在进行产品推广时要反复强调自己的高级大气上档次的根本因素,他们期望获得的,不过是那些传统外资品牌如三星、诺基亚和摩托罗拉等的用户,这些用户并不属于互联网活跃人群,智能手机的价值并没有凸显出来,因此也没有机会带来更多的后项收费价值。

与这种完成销售就是整个业务链条结束的传统商业模式不同的是,对于小米而言,让用户愿意掏钱购买小米手机仅仅是小米整个商业模式的第一步(其实严格来说应该是第0步,毕竟这个环节并没有创造基于商业模式的利润),用户愿意持续购买小米手机以及用户愿意在这台手机上进行和价值有关的各项活动,才是小米商业模式的核心所在。

虽然雷军也曾经在不同场合向苹果致敬,但小米和苹果存在的最大的差异,则是苹果其实是一家硬件为基础的IT企业,主要利润的来源依然还是靠销售硬件所获取的高额毛利,其应用商店所带来的下载费用和内支付分成即便是在运作了8年以后也只占据了整体收入的8%。而对于小米而言,由于选择了先利用高性价比手机“圈用户”的方式,在以后的商业机会中更核心的部分就要依靠互联网服务所带来的收入。根据来自于雷锋网一份资料中所提及的数据,相比较2014年的14.8亿服务收入,到2015年末小米这个数字已经跃升150%超过37亿元人民币,虽然在目前为止仅仅占到小米全部营收的2%,但是短短两年已经迈过拓荒这一步并且收到了相当不错的回报,除了游戏之外,小米依然会在自有生态内提供给用户更多的服务机会(如视频服务,充值付费等)来继续沿着自己构架的商业模式前进。