经历了网约车新政和Uber过门的大悲大喜之后,吃瓜群众为滴滴的未来简直操碎了心,而程维撇开垄断之类的指控不理,在无数可能的选择中偏偏押宝了重资产的租车业务,可谓是意料之外,情理之中。

滴滴从诞生那天起就热衷于肉搏,但自诩为“实用主义战争史爱好者”的程维,惯用的还是RTS游戏里常见的爆兵流,或者用阿里集团总参谋长曾鸣的话说,就是“使用海量资本进行密集轰炸”,所以滴滴8月7日在上海试运营的租车业务,所依赖的仍然是凡尔登或索姆河式的打法,没空学隆美尔或古德里安玩速推。

突然而来的试运营

滴滴租车项目由一号专车团队负责,已经秘密开发了一段时间,所谓突然,是指原来滴滴更关注高频产品的快速增量,对依赖底层资源及深度运营能力的租车业务并没有太大兴趣,但新政消灭了灰色地带,这就迫使滴滴的商业模式不得不由轻变重。

滴滴租车最初的测试用户来自短信邀请,筛选规则大约是基于大数据或重度用户。既然有幸成为滴滴首批的“超级探索珈”,自然要对这个业务做点研究。

最直观的感受是整个产品体验的“生吞活剥”。

这有两层含义,首先是基础规则照搬了神州和一嗨的体系,如违章处理、基本保险和不计免赔,如果你租过车,都不会陌生,典型的拿来主义。

前端体验则完全是滴滴专快车的复刻,这么做的优点是底层结构共享,开发风险不高,用户上手快,但毕竟是速成品,槽点也不少。

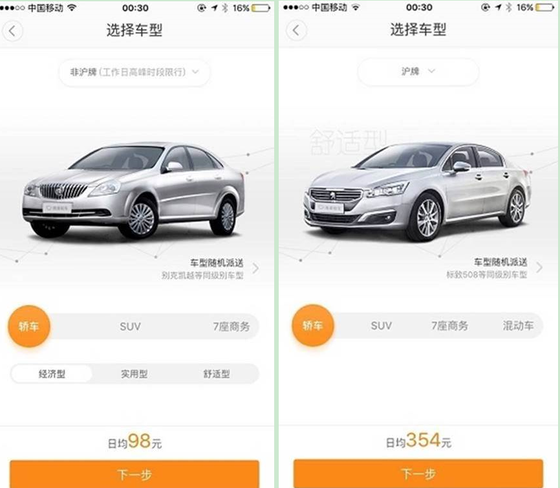

据说滴滴车源大多是以年租方式从沪上中小租赁公司获得,别克Gl8这个级别的车辆月租大概5500元左右,奇怪的是可租的沪牌车仍然极少。之所以不规模使用自营车,自然是为了控制成本,也说明这个业务目前还是试探阶段。

滴滴在上海没有门店,只有几个依托停车场的车辆集散点,它力推上门送取,就是为了把流程全部线上化,规避线下短板,但从长远看,在机场、高铁“出柜”的可能性仍然很高。

订单走的是司机和车辆的双库存,系统超负荷时会拒绝接单,滴滴把租赁合同和验车环节全部集成于APP,车辆外观损伤拍照上传,学的是P2P租车的流程。

至于补贴仍然不少,一个租金98元的订单,加送一张等额的优惠券,实收40元基本保险费,相当于全额免单,只可惜结算环节优化的并不好。

具体来说就是体验与风控的矛盾。

滴滴在注册环节用了芝麻信用的实名认证+人脸识别,但这只是初级风控,正统租车业多是用商业银行体系的预授权而不是押金来控制骗车,在这点上滴滴有不得已的折衷。由于没有实体门店,无法POS刷取预授权,加上央行2014年79号文《关于银行卡预授权风险事件的通报》严控POS的违规移动,所以滴滴在引入蚂蚁花呗做预授之外,还不得不支持储蓄卡、支付宝余额做押金,这主要是因为车辆基础预授就有3000元之多,大多数花呗用户未必有足够额度,但折衷的后果是结算体系支离破碎,新客户极易蒙圈,而且押金是比照正常交易收费的,滴滴此举不但有溢出风险,也相当于额外支出了成本。

凡此种种当然不能简单归咎于产品经理们的粗疏,而是体现了滴滴产品策略上那种特有的,不管水深水浅都敢高台跳水的蛮勇。

为什么是租车?

程维进入租车市场最大的战略考量应该是网约车新政强化了车辆准入门槛,滴滴所能利用的个人闲散资源正被政策加速瓦解,不得不更加依赖议价能力更强的汽车租赁公司的支持,这就必然在推高成本的同时,导致主营业务规模的收缩,很难再实现共享经济成本与效率的最优匹配。

所以滴滴需要一种新的业态来创造足够的GMV以稳定公司估值,度过政策震荡期,同时巩固与汽车租赁公司的合作,而在原有8条产品线之外可以提供足够增量空间的只有租车了。

事实上,利用流量入口优势收割用户红利一直是滴滴产品创新上的有效手段,也是消耗多达9轮的融资并带给资本市场想象空间的惯伎。

战略既定,战术上滴滴却剑走偏锋。

世界范围内的租车业态只有两种:一是Hertz、Enterprise和Avis-budget坚持了上百年并由神州租车、一嗨租车在国内发扬光大的B2C模式;另一种是2011年美国GetAround在共享经济基础上创造的P2P租车。

滴滴二者皆不取,走出了一条折衷路线。

首先它正确估计了P2P租车的不足,即平台完全不参与线下运营,导致服务体验失控,加上过分迁就车主,造成僵尸车太多,已有车源活跃度不高,影响了平台的撮合效率。

滴滴通过整租的方式对车源加以有效掌控,同时舍轻就重,破例接手线下服务环节,说明对租车业务的难度有清醒认知,希望在两种模式上兼取其长。

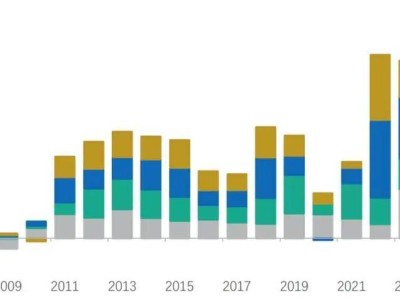

滴滴的最大挑战在于它所面临的并不是一个蓝海,而是经过充分竞争的成熟市场,这里没有出租车行业那样封闭的依赖于政策生存的旧体系,现有短租自驾业务控制在2014年就有31.5%份额的神州租车手中,美国上市的一嗨租车也有8.5%的份额,经过市场教育的用户更关注稳定可靠的持续提供服务的能力,品牌忠实度很高,所以滴滴做租车虽然有商业模式上的迫切性和必要性,但未来一番恶战仍是不可避免的。

滴滴的优势和劣势

在此前的宣传中,滴滴强调所提供的是“全程线上化智能租车服务”,“与其他市场玩家相比,滴滴租车致力于成为一个体验驱动、科技驱动的共享自驾平台”。

这说明滴滴充分意识到了在资源和体系的不足,刻意主打科技感和线上体验,但这只是公关手法,滴滴真正的优势其实不外两点:

1、流量

近3亿用户是滴滴的最大资本,各业务线的用户自输送一直是滴滴产品扩张的强项,但这部分用户与租车业务的重合度究竟有多高以及能否发挥协同效应,仍值得观察。滴滴被前期宣传固化在以低价换服务的形象中,一定程度上自我扼杀了通过改善线下体验转向高端的可能。

2、补贴

从其他产品线转移补贴支持新业务也是滴滴的老套路,但选择在这个时机启动租车并不是跑马圈地的冲动,而是想在急剧变化的市场环境下给估值寻找一个稳定支点,所以虽然还是补贴先行,但很可能不会是常态。

至于滴滴租车的短板和不确定性也有不少。

首先,中国移动出行市场的渗透率虽然很低,但滴滴很难在这个基础上再做增量,而只能争夺现有客群,后者掌握在大租车公司手中,这就暴露出了滴滴在资源配置模式上的瓶颈。

滴滴几乎无法与大型租赁公司合作,只能拉拢分散的小型租车公司,渠道效率不高,对车源的掌控力有限。此前盛传投资过快的的一嗨租车有意与滴滴合作,真相可疑,滴滴大概是为了获取牌照资源,但一嗨好歹是美国上市公司,自己也有上门业务,何至于甘当滴滴的长租渠道?

其次,滴滴租车目前的套路相当于超级批发商,把长租订单拆分成零散的短租订单来赚钱,这个成本模式是很诡异的。滴滴虽然省下了购车费用,但背负了包含折旧以及签约租赁公司合理利润空间的长租费用,再想通过可能还要补贴的短租来牟利怎么可能。

从成本结构上说,神州和一嗨的车辆集采有价格优势,加上多年来已着手巩固二手车处置的商业闭环,在现有竞争环境下,即令滴滴把RevPAC(单车日均收入)做到神州租车今年二季度172元或一嗨租车去年155元的水平,也很难把EBITDA(息税折旧及摊销前利润)做到正值。

与神州、一嗨相比,滴滴的另一个短板是线下运营能力。

滴滴在上海轮训了大约50多名司机来支持送取车服务,但要长期保持专业水准,只能大量招聘专职司机,或是依赖外包的代驾公司,别无他途。

外包司机的最大好处是招之即来,来则能战,最大烂梗则是不熟悉业务,容易引发整个服务体验的脱节,滴滴面临最艰难的取舍。

另外,在送取车模式下,车辆在特定区域形成集散中心对于提高运营效率非常必要,没有门店作为依托的滴滴如何解决车辆的配置和调度也是难点。

当然最大的危险还是风控。

前文说过,滴滴租车的风控几乎完全依赖蚂蚁金服,为了解决花呗额度不足的问题还要用押金来做补充,即令它能从行业拿到一些黑名单,也不足以从根本上平抑风险。

P2P租车的经验已经证明,这类模式的最大漏洞在于平台与车主不一致,简言之,对P2P租车来说,车是车主个人的,对滴滴来说,车是属于租赁公司的。

因此,风险一旦发生,P2P公司和滴滴不是车辆的所有人,都无法代为追讨,而且只适用民事纠纷的处理程序,并不构成刑事案件。

车主和租赁公司丢了车,还要和骗子去打民事官司,这是多大的脑洞。

未来的行业态势

无论如何,滴滴租车所带来的冲击是客观存在的。

所谓城门失火,殃及池鱼,最可能在这波天雷地火中阵亡的就是奄奄一息的P2P租车,后者苦逼到从来不曾获得资本的青睐,反而在监管部门、正统租车公司和滴滴等新生业态的三座大山下苟延残喘,这一次恐怕在劫难逃。

P2P租车照顾车主利益的严苛限制造成信息的封闭和不平等,不但拉高交易成本,还拖累了需求匹配率和响应率,实际上已经瓦解了平台的撮合机制,加之经常挑战一些共享经济最基本的理念,虽然热血过那么一会儿,但早就退去了创新的光环。

滴滴租车如果不是一时冲动,那么它与神州、一嗨们的较量可能旷日持久,最终的结果肯定不取决于单纯的价格因素,而是谁能在最优成本结构中保持运营效率,持续稳定的提供高品质服务,并在这一过程中为用户创造价值,不断改善中国的出行生态。

未来的变数在于滴滴会否转向自营车队建设,这一点当然利弊互见,自营车队能够迅速发挥流量入口优势巩固线下体验,但资本消耗巨大,对于尚未IPO且亏损严重的滴滴也是个负累,从这个意义上讲,滴滴发动大规模租车价格战的可能性很小,因此现在预言滴滴会给整个市场带来多大冲击还为时过早。

风口上的滴滴有自己的商业夙命,它几乎是下意识的,强直性的走入了一个完全陌生的市场,这有点像《银河护卫队》里,逗逼小熊调侃树人格鲁特,“有危险就装睡,说到钱就冒泡儿”,对于身处莫测市场中的企业来说,这就是一种商业本能。