原标题:液晶一轮新的价格战:小米当头炮

10月24日,小米电视正式宣布调整小米电视4A 32英寸售价至999元,对比上市价直降了200元。该价格亦刷新了品牌32英寸彩电的最低价位。对此,大屏君估计,2017年四季度大屏液晶显示产品一轮以价格为主要方式的新竞争周期即将展开。那么谁将是这一轮新价格战的受益者呢?

什么驱动了液晶价格下滑

最近,大屏君注意到一个事实:液晶面板的价格下降,已经从今年5-6月的微调,变成了跳水。国际面板分析统计机构IHS发布的10月最新面板价格数据就显示,10月面板价格依然处于下滑趋势,尤其是40英寸和43英寸,最高下滑幅度达到7%。更为重要的数据是,55英寸和65英寸等较大尺寸的面板价格甚至已经比去年第二季度的最低价还要低。

2016年第二季度,55英寸为代表的大尺寸液晶电视创下历史最低价格。此后则演绎了长达一年的价格上涨。至今,该类产品的终端价格亦维持在一个相对高位。而这类液晶面板价格的突破“历史最低点”,已经给未来的终端价格下降提供了前所未有的“空间”。

一年时间内,液晶产品价格坐了次过山车。读者肯定想问大屏君,这是为什么吗?

2016年6月之前,大尺寸液晶显示产品连续三年保持了高速增长。这使得即便购买电视的消费者不增加,电视市场对液晶面板面积产能的消耗也大幅增加了。而三星等韩国企业,为了导入更多的OLED产能,部分停产了5-7代液晶面板线。后者造成液晶面板市场一定的去产能现象。更为重要的是,2016年全年,仅有台湾一条中等产能的8.6代线投产——新线投产真空期,加剧了市场供给的紧张。“大尺寸需求增长、去产能、新线投产降低”,这些变化与2016年全球彩电销量创出数年新高同在,四大因素成就了液晶面板一个长达12个月的涨价周期。

对此,大屏君最想说的是:液晶面板去年开始的涨价,是“四个”积极因素促成的——而能同时聚集这四大因素,显然是小概率事件。

例如,2017年以来,全球彩电市场从增长这种复苏行情,变成了下降。十一期间,国内彩电市场总销量同比下降了15.6%,销售额仅为118亿元。在价格高起的影响下,彩电产品大尺寸化过程也在减慢(同时,在10.5代线投产之前,目前的生产线也难以更为经济的提供55英寸以上的产品切割)。韩国企业的“旧线停产也告一段落”。

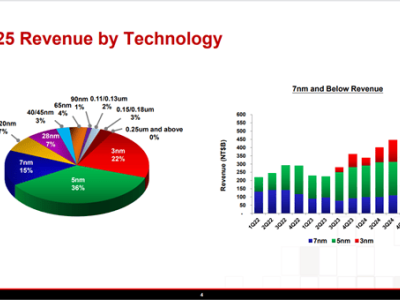

更为重要的是,显示面板的新产能已经“跟了上来”。比如,2017年,京东方和惠科两条8.5代线量产爬坡;2018年京东方10.5代线、中国电子系的两条8.6代新线都会进入量产。这无疑改变了整个市场的预期。

另一方面,大屏君特别要感谢手机OLED屏产品的“历史性贡献”——2016年开始手机用OLED屏投资增长迅速。一系列数百亿投资的大项目开工,使得2017年底到2019年初,6代线手机用OLED产能必然爆发。然而,手机显示市场已经非常拥挤,足够多的液晶产能让产品价格一降再降。

液晶手机屏供给过剩,手机市场总销量增长乏力、手机屏大型化在18:9全面屏之后亦无思路——这种背景下,新加入的OLED产能必然加剧手机显示市场的竞争。作为出路之一,更多的高世代液晶线,比如6代线转产液晶显示器或者液晶电视面板,是不错的选择。

即,大屏君认为,OLED手机产能的每增长一分,就是将此前的液晶手机面板产能向彩电和电脑显示“挤”近一分。比如,小米32英寸液晶电视的调价条件,就与最适合切割32英寸面的6代液晶线,以及8.5代线混切32英寸和65英寸的产能利用革新“大有关系”。

不过,即便不考虑以上这么复杂的行业变化关系,仅仅从市场逆向调节能力出发,消费者亦可以得出“液晶面板价格高点之后,一定是低谷”的结论。只不过这个低谷来的有点快,2017年4季度,已经可以分享红利。

面板价格下降,彩电降不降价

当然,作为最基本的经济规律,大屏君深知,上游面板价格下降,不等于下游彩电企业就会降价促销。如,此轮面板价格下降是从6月份开始的,而彩电产品有价格松动已经到了9月份。——为什么呢?因为企业的目标都是盈利。

但是,2017年中国彩电市场有一个特殊情况:这就是乐视超级电视的萎缩,以及互联网品牌板块,份额的重新分配。大屏君已经注意到,很多媒体报道了小米和暴风电视从乐视萎缩中获利的消息。

其实,这一市场变化的受益者不仅仅是小米和暴风。包括众多传统彩电品牌都从中获益——集中市场表现是网商市场份额分布的大调整。但是,这种调整过程不是“平分”的。即有人获益比较显著:比如,乐视超级电视主打互联网文化和高配低价,这使得分割乐视萎缩蛋糕的过程中,互联网概念品牌和传统彩电中的高端形象品牌获益更多。

另一方面,2017年虽然彩电市场不景气,但是飞利浦和夏普依然坚持了“激进”的玩法。尤其是夏普产品的大规模价格调整,足足使得市场规模翻倍成长。这种变化,也会激起其他品牌的“羡慕嫉妒恨”。

因此,大屏君有如下结论:面对彩电市场的“弱势中的重新洗牌”,一旦成本空间容许彩电业采用“更积极策略”,众多品牌们不会“甘心”屈从于现状。这个结论的理论依据是:只有平衡的竞争才能促进价格稳定;竞争不平衡(乐视萎缩和夏普走高)与成本下降的结合,只能带来价格战。

即,以小米为代表的产品价格下降趋势,不仅仅体现了彩电行业上游液晶面板产品价格下降的“成本规律”,更体现了彩电品牌期望主动修正,2017年上半年部分品牌萎缩与部分品牌扩张,形成的“发展不平衡”。

所以,大屏君说“彩电的价格实际上,去了2016年的9-12月,四个月呈现出全面涨价外,更多的时间都是‘你不降价自有人降价’的状态”。例如,2017年上半年的价格王是夏普,下半年小米开始积极而活跃,之后还有谁虽然无法预测,却绝不会是“后无来者”。

而且,这一现象不仅适用于彩电,也适用于手机显示、电脑显示、商用液晶显示等领域。对于显示行业而言,仅仅依靠涨价而获得效益提升,是不足以长久的。未来的显示行业的看点依然集中在技术创新上。

这方面,手机已经在全面屏上遍地开花——毕竟这只是一种新的切割分配方案,而非更迭技术等级。供给端不会有产能、成品率、成本压力。而手机产品若全面普及全面屏则至少可以额外多消化12.5%的产能。电脑等产品方面,台式机的显示大型化依然在继续,24-27的曲面2K成为新潮流。更大一点的尺寸有力的减轻了面板企业的产能过剩压力。

彩电和大尺寸商用显示上,65英寸产品2017年的增长会超过50%;55英寸继续保持高速增加;70+英寸也进入大众化的消费阶段,产销有望翻番。这些变化都有利于消化市场产能。但是,对于目前主力的8.5代线而言,切割65英寸并不经济。所以3个65,与6个32英寸产品的8.5代线混切;此前32英寸的主力线——6代线,切割两个65英寸单元,两种方式会成为10.5代线投产之前唯一“经济供给65英寸”单元的方案。(大屏君需要指出的是,目前65英寸采用8.5代线非混切造成的玻璃基板浪费,实际导致这种生产方式只能“卖得越多亏得越多”)。

当然,大尺寸显示上,液晶行业还有必杀技,那就是8K。利用8K新标提升售价是一个比较好的市场选择。这方面彩电企业和面板企业利益绝对一致。而且,从65英寸的8K产品的技术难度、成品率等角度看,这一技术不会“增加产品的初始成本”。

综上所述,大屏君认为,价格战只是短期内彩电,乃至整个液晶显示行业的“一个特点”;另外两个长期的主旋律“更大的屏幕、更高的分辨率”依然会继续努力。且上下游厂商更看重后两者所能带来的“未来机遇”。当然,新技术的普及,亦离不开新产能和成本技术的进步。(如明年会投产的京东方10.5代线理论65英寸切割效率超过9成;而目前8.5代线非混切的65英寸效率只有六成多。此外,8.6代线的58英寸,也会成为另一个大尺寸选择。——这会是新一轮价格战的另一个高峰吗?)