在智能手机寒流来袭时,赛诺抖出了一份不讨喜的销量报告。

倘若把2017年的市场表现作为参考对象,进入2018年后几乎每个月都在负增长,在刚刚过去的9月份,中国智能手机的市场容量仅为3503万台,同比下滑7.7%。即便是金九银十的销量旺季,也未能改变市场的缩减状态。

聚焦到单个手机品牌则是另一幅景象,三星、魅族、金立等在9月份销量滑坡50%以上,苹果、OPPO等出现了轻微负增长,华为、荣耀、vivo、小米却保持了稳健增长的态势。如此悬殊的市场表现,总有人想要找出一个答案。

手机市场的并发症

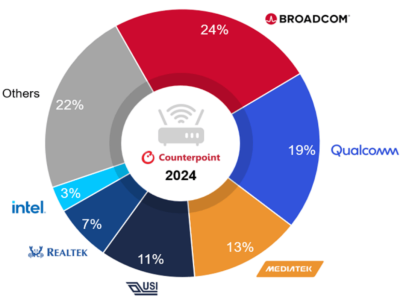

不只是赛诺,IDC、GFK、Counterpoint等发布的数据也不那么讨喜,2017年的论调还是增长放缓,到了2018年就屡屡传出了同比下滑的消息。

几乎所有的市场都有一条“S曲线”,经历过导入期、成长期、成熟期和衰退期,国内智能手机市场在2018年恰恰迎来了衰退期的时间节点。第三方报告的价值在于,不仅是市场现状的直接折射,也暴露了手机市场的一系列并发症。

比如说销量下滑成为大概率事件。2015年就在流传“存量竞争”的信号,市场上的增量空间被挖掘殆尽,手机厂商们正式迎来了刺刀见红式的搏杀,一家品牌的增长,代价就是另一家品牌的下滑。

“预言”终于在2018年变现,市场容量攀上峰顶后开始下跌,满怀危机感的手机厂商们也拿起了真刀真枪,要么跑赢市场规律在寒冬中开出花来,要么销量跟着跟着市场规律一泻千里。总有几家手机品牌不那么幸运,三星、金立、魅族等原本就有些乏力的品牌首当其冲,就连苹果、OPPO等强势厂商也不免受市场规律波及。

销量上的一增一降,导致的结果就是销量的断崖式分布。在2018年Q3的市场数据中,排名第六的苹果以1054万台的成绩,比排名第七的魅族高出4.5倍;同样的在销售额数据中,小米以184亿元位居第六,排名第七的三星只有46亿元。

去年就出现了手机市场进入“T型格局”的说法,彼时排名前十的手机厂商拿走了80%以上的市场份额,留给“其他品牌”的空间日益狭窄。但就当前的市场反馈而言,马太效应正在进一步加剧,市场份额向排名前六的品牌集中,哪怕是三星这样曾经的销量冠军,也没能避免被淘汰的命运。

那么市场会进入“六家争霸”的稳定格局吗?情况或许没那么乐观。在赛诺公布的Q3数据中,华为、荣耀、vivo分别取得了32%、19%和15%的增长,小米保持了1%的微弱增长,OPPO和苹果却分别下滑4%和16%,特别是华为和苹果之间48个点的数字差,就已经注定了不确定性的存在。

线上线下渠道的不平衡是另一个变量,荣耀手机在Q3季度的线上线下销量分别为585万台和777万台,小米的数据是574万台和688万台,其他手机品牌的线下出货量远高于线上。

由此传递出的信息是,荣耀、小米等互联网手机在线下渠道的布局已经初见成效,并且牢牢守住了线上渠道的既有优势。结合雷军“三年开1000家线下店”、荣耀手机突破万家的线下合作伙伴门店,远没有格局固化的迹象。

战略控制是背锅侠

诗人舒婷在《这也是一切》中写道:“一切的现在都孕育着未来,未来的一切都生长于它的昨天。”

商业竞争有着类似的哲学,每个决策都像一个齿轮,卷在另一个齿轮里,也都将影响整体的运转速度。“S曲线”的特点是,早期发展缓慢,经过某一个阶段后,骤然增速,然后触到极限,发展相对平衡。一旦齿轮转动和市场发展速度脱轨,难免会出现一些不和谐现象。

也就是说,手机市场的并发症,和手机厂商们的战略控制不无关系。

智能手机是个多元化的赛道,产品、品牌、服务、价格、用户行为等都是木桶的一环,不同手机厂商之间的竞争,其实也是战略控制上的竞争。在智能手机的兴衰成败中,至少可以归纳出两条经验:

1、需要找准战略节奏周期。

从运营商渠道到互联网手机,再到围攻线下渠道,很大程度上缺少对战略的把控,红利在哪里,市场就走到哪里。聪明的掌舵者还有机会及时调转船头,但在某一“风口”陷入泥潭进而掉队的案例已经屡见不鲜。

以线下渠道的战略控制为例,2016年前后急于进场的战略控制点无非是“烧钱”,在线下铺设更多的门店,给渠道上留下更大的利润空间,把那些烧不起钱的二三线品牌逐步淘汰。事实却也如此,现在再去线下门店买手机,早不是眼花缭乱的景象,可供选择的只有三四家品牌,加上行业整体的不景气,线下也迎来了关店潮。

这个时候是退还是进?荣耀手机做出了不同于友商的决策,仅2018年就有数百家荣耀线下体验店开业。荣耀总裁赵明给出的理由是:“今天线下到店里一看就三到四个品牌留下来了,都是空出来的地方,反倒进入线下机会成本最低,效率最大,这反倒是你’沙滩捡鱼’的机会。”这或许就是战略控制的艺术。

2、用户是战略决策的核心。

在荣耀、小米等向线下渗透的同时,OPPO、vivo等也在反攻互联网渠道,先后推出了OPPOK1、vivo Z3等电商专供的千元机,一改原先的定价策略。究其原因,尽管线上线下的出货量仍然三七分,但线上渠道年轻用户占了更大的比重,这类人群的换机周期远低于行业平均水平。

以往战略控制的抓手可能是市场在哪里,就把渠道铺在哪里,决策重心是市场规模而非用户需要。逐渐形成了这样一种模式:在旗舰机型上投入大量营销资源提升品牌声量,然后用中低端产品在渠道上收割市场。在市场红利期,类似的模式无可厚非,在市场容量下滑的当下,却需要主动刺激用户的换机需求,也就必须将消费者作为思考的原点,给出消费者真正需要的产品。

有些遗憾的是,国内市场的“亡羊补牢”未能改变一些手机厂商的海外布局,照旧是市场引导思维,用性价比和低端产品抢红利争销量。仅有荣耀手机等少数几家选择了矩阵式的产品布局,在进行类如“聚焦品牌高地,覆盖人工大国”的战略控制。

同样的结局注定会上演两次,战略控制无疑成了“背锅侠”。

下一阶段该怎么玩

几乎所有的手机品牌都把5G看作是翻身的机会,即将到来的换机红利不失为一场“阳光普照奖”,甚至可以断定手机市场会再度热闹起来。

是否会有一些品牌尝试汲取战略控制失误的教训呢?要知道很多企业对待战略的态度是“在纸上画画,然后墙上挂挂,到了实际抵不上领导一句话”。可无论如何,战略控制有长期性和全局性两个特点,也都将影响智能手机下一阶段的竞争。就战略控制而言,不可避免地涉及到两个“铁律“。

一是找准合适的时间节点。

参照中国移动、中国电信在明年国庆商用5G网络的计划,2019年将迎来一波商用5G手机的发布。但在当前抢占“首批5G手机”的噱头恐怕不是个好主意,5G基站的建设至少需要两到三年时间才有望大规模商用,代价是运营商投入数万亿的基础设施费用。

换而言之,现阶段推出5G手机是让用户为未来买单,可能在一到两年后才有机会接入5G网络,且5G网络早期的资费标准可以想象,用户体验势必会大打折扣。最好的战略控制还是“以静制动”,在5G、AI等技术上下功夫,然后在5G网络商用的时间节点上迅速推出产品占领市场。

二是对用户进行消费分级。

4G时代是对机型的分级,产生了低端机、中端机、旗舰机等诸多叫法,其实是让用户去选择产品,用户衡量自身的消费水准进行选择。更为科学的模式应该是对用户进行消费分级,针对不同的消费人群推出差异化的产品。

两者的不同之处在于,前者往往产生妥协式消费,用户可能本身对产品就不满意,却也是消费能力之内的选择,对产品的满意度自然会打折扣;后者将人群划分成学生党、白领阶层、打工族等等,针对性的进行市场调研和产品研发,或可以改变用户忠诚度的难题。毕竟5G较于4G不止是网速的提升,还有更广泛的场景,人群划分也是制造更多特定消费场景的必要一步。

回到赛诺的报告来看,那些仍旧保持高增长的厂商,和销量失意的厂商,在品牌、产品和服务上并没有拉开悬殊的差距,接下来的5G时代想必也是如此。最大的而不同还是对市场的审时度势,然后做出正确或错误的决策,进而沿着两条不同的轨迹走下去。

无法掌握战略控制的节奏,哪怕能撑到5G时代,难言不会重复当下的宿命,这才是横亘在不同品牌间的分界线。