日前,在2019华为全球金融峰会之“云上金融,智见未来”分论坛,华为云发布包含5G智慧银行、虚拟银行、商品交易所动产质押和区块链联合征信在内的四大金融行业解决方案,为构建智能金融提供“可靠选择”。

数字时代客户的行为模式不断变化,推动金融行业的商业模式和价值链不断改变,数据洞察驱动金融产品和服务不断创新,运营效率提升和成本优化带来了更优的客户体验,而ICT基础设施的发展推动高性能和高可靠的信息处理,整个金融行业正面临数字化转型的挑战和机遇。

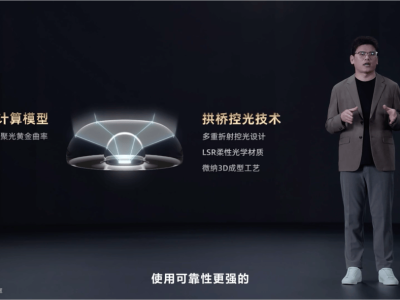

华为云中国区副总裁胡维琦以“+智能 见未来 选择华为云更可靠”为主题发表演讲,她全方位介绍了华为云在金融行业的能力和价值:华为云全栈全场景解决方案为金融行业智能化升级提供强大动力,华为智能计算通过强大算力为金融机构提供最优性能,华为云ModelArts助力金融AI极简开发,5G技术拓展金融物联的应用场景,而HCS online是最满足金融需求的混合云解决方案。华为云致力于携手伙伴帮助国内的银行、保险、证券、互联网金融企业快速实现业务云化部署,满足业务快速发展的需求,推进金融科技创新。

发布四大金融行业解决方案,以全栈创新使能行业智能化升级

华为云金融行业总经理杨剑平发布了四大金融行业解决方案,将云计算、人工智能、5G、区块链、IoT等技术整合应用到金融行业,端、边、云协同为客户提供安全可靠的行业解决方案,使能行业智能化升级。

华为云四大金融行业解决方案包括:

5G智慧银行营业厅解决方案:基于IoT、VR、8K、AI等新技术,依托华为5G高速通道和边云协同技术,为用户提供沉浸式体验和个性化服务,打造创新的智慧营业厅,全面助力银行服务和用户体验智能化升级。

虚拟银行解决方案:通过提供100%独享的基础设施、灵活组合的资源和服务、全栈安全防护体系、规范可靠的运维体系,提供一站式、安全合规的金融行业数字化信息底座,助力业务快速上线与创新。该方案保持开放架构、开放生态,防止客户被单一厂商锁定,实现与客户的全面协同,并赋予客户足够的自主选择权,为客户提供的定制服务。

商品交易所动产质押解决方案:针对传统的交易所动产质押、仓单的权利质押面临人工监管不可靠、资产状态难感知、一物多抵高风险、多方互信难解决等众多金融质押挑战,该方案依托IoT、边缘计算、AI等新兴技术,实现了对动产存货的识别、定位、跟踪、监控,以及智能化的管理,使客户、监管方、金融机构等各方参与者均可以从时间、空间等多维度全面感知动产存续的状态和变化,有效解决了动产融资过程中实时性差和信息不对称问题,帮助客户降低抵押业务风险。

区块链联合征信解决方案:针对金融行业征信业务面临信用信息不对称、数据采集渠道受限、数据隐私保护等挑战,该方案提供低于150ms的电信级系统时延,实现信用数据多源的毫秒级交叉验证与共享,征信信息加密存储和传输,确保信息主体隐私权,提高征信数据的可信度、降低征信成本,实现信用资源的共享共通、共建共用。

此外,德勤金融首席行业分析师张志钢、公安三所安全专家宋好好、上海大智慧股份有限公司CTO于青峰、上海前隆信息科技有限公司CTO周强、合胜科技业务总监鲍捷等行业专家、客户和合作伙伴先后发表重要演讲。众嘉宾还参与了以“多云架构、5G技术和人工智能在金融科技中的应用”为主题的圆桌讨论,共同探索金融科技的发展方向。

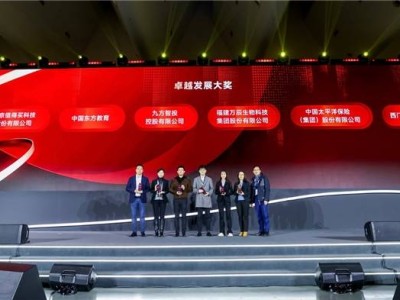

华为云中国区金融行业拓展部部长朱兵表示,依托华为在ICT领域30年的研发积累,华为在AI芯片、大数据、计算、存储、网络等领域不断创新和超越,华为云将持续用全栈优势打造金融行业上云首选混合云,提供安全可靠的全球本地化服务和支持, 帮助金融行业实现数字化转型和智能升级,选择华为云更可靠!

华为云领跑中国金融行业云及服务市场,在IDC最新发布的《IDC MarketScape:中国金融行业云及服务2018厂商评估》报告中,华为金融云解决方案处于领导者位置。截至目前,华为云已在中国100多个金融云项目中部署,覆盖60多家银行(如中国银行、中国农业银行、招商银行、中国人民银行、民生银行、华夏银行等)、20多家保险公司(如中国人寿、太平洋保险、中华联合寿险等)以及20多家证券机构(如上海证券交易所、深圳证券交易所等)。