编者注:亚马逊很大,但究竟有多大?亚马逊动辄一掷千亿,但这在美国零售行业来说是否足够“大气”?我们该如何比较?我们常常听到,亚马逊“规模巨大”,可能“支配”甚至“垄断”了市场,但这些又意味着什么?亚马逊的实际规模究竟多大,市场份额究竟多少?这些问题也许听起来很简单甚至很枯燥,但要对一个公司的大小规模进行探讨,我们可能首先就得了解这家公司的规模大小究竟有多少。本文的作者Benedict Evans对此进行了深度分析。

第一个问题:相关数据知多少

原则上来说,市场份额,即市场占有率,指的是亚马逊销售量在整个市场所占比重。那么在美国,能找到哪些相关的数据?

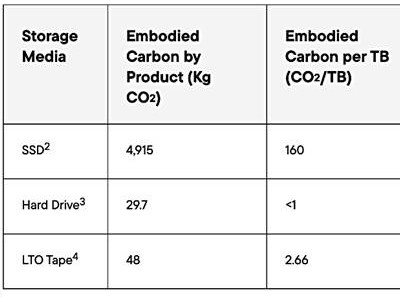

亚马逊在各国的收益都不尽相同。2018年,亚马逊美国收入为1600亿美元(以下表格以百万为单位)。

图源:Benedict Evans,由猎云网翻译整理。

不过,亚马逊总收入中有53%来自于实际直接电子商务(线上自售);现在有30%来自于平台服务——AWS和第三方卖家服务;还有10%来自于“其他”(以广告为主)和订阅(Prime会员),以及“实体商店”——如今基本上只有全食超市(Whole Foods)(2018年的收入之所以较前一年大幅增长,是因为亚马逊在2017年6月才收购了全食)。

图源:Benedict Evans,由猎云网翻译整理。

因此,要了解亚马逊在美国的电商收益,我们需要完成以下表格。

图源:Benedict Evans,由猎云网翻译整理。

亚马逊并没有直接告诉我们各方收益状况,但我们可以进行一些合理估算。全食超市基本上全在美国,如果我们不考虑全食,亚马逊美国收入约占总收入的66%,因此,作为出发点,我们可以假定亚马逊美国电子商务也同样占比66%。另外,也可以假设AWS,Prime,甚至还有广告收入也大部分来自于美国,不过这就意味着亚马逊电子商务收入需要相应地减少——不过事实是否如此,我们并不知道。所以,让我们先以66%为基础,完成以下表格。

图源:Benedict Evans,由猎云网翻译整理。

基于以上假设,亚马逊美国电商收入为815亿美元,有100亿上下浮动空间。

现在,让我们再回头看看“第三方卖家服务”。亚马逊允许其他公司把产品放在亚马逊网站上,并且通过亚马逊自己的仓库对这些产品进行派送——这就是亚马逊市场业务。亚马逊会收取一定费用。作为公司收入的一部分,这些费用总额达到427.45亿美元。不过,第三方平台实际成交总额不会算入亚马逊自己的收入中,因为亚马逊实际上只是在其中充当了一个代理的角色——这一点是和美国做账规则相符合的。

例如,如果你在亚马逊花1000美元向第三方平台卖家购买了一台电视机,亚马逊可能收取卖家150美元的佣金,其财务报告将会把150美元记为第三方服务收入,而不会显示1000美元的交易记录。eBay在做账的时候也是如此,不过eBay会把实际交易额作为GMV单独列出来。

亚马逊以前从来没有公布过它的GMV,但在2018年的股东函里,该公司终于给出了一些大概的数据:全球在线自售销售额为1170亿美元(注意这与上表中的1230亿美元略有

出入。1230亿是同一份报告的正式账目所给出的数字);全球第三方销售额为1600亿美元,而全球GMV为2770亿美元,这就意味着亚马逊全球电商业务中有58%来自于第三方销售。再强调一遍:亚马逊并没有把第三方销售获得的1600亿美元当做它自己的收入,因此,这个数字不在以上表格中——公司收入只涵盖了430亿美元的佣金。但显然,无论如何,要想讨论亚马逊的市场份额,这1600亿美元是都是绕不开的一个点。

因此,我们需要同时考虑亚马逊自身的销售额和第三方销售额(合计GMV)在市场份额中的价值。我们现在已知的是全球范围内的数据,而不是美国的数据。如果我们假设66%的比例不变,我们可以通过1170亿美元的全球电商总收入得到2018年在美国的数据:亚马逊自售总额达到775亿美元,第三方销售总额达到1060亿美元,由此,GMV约为1840亿美元。

第二个问题:市场份额知多少?

1840亿听起来相当了不得,但竞争对比之下,是否依然如此?亚马逊的市场份额又如何?

美国政府实际上在经济数据中发布了全国电商销售总额——2018年为5220亿美元。因此:亚马逊自售业务在全美电商市场份额为15%,第三方约为20%,总GMV则为35%。

(补充一点,如果66%的比例过低,如果假定亚马逊全球GMV 2770亿美元全部来自美国,那么亚马逊电商在美国市场份额为53%——换句话说,实际情况应远低于53%。)

把GMV拆分来看是很有必要的,尤其在低价竞争当中——亚马逊并不负责挑选第三方产品,也没有为产品定价:15%的美国电商由亚马逊直接定价,而不是35%。此外,第三方售卖产品中,有一部分会和亚马逊自售自定价的产品形成竞争关系,这些产品的价格会视情况而定——实际情况远比你想象的更加复杂。

真的......是35%吗?

但如果把亚马逊的线上销售仅仅和所有线上销售进行比较,那就等于说,亚马逊仅仅和线上零售商之间存在竞争,而不用考虑大商场、百货公司、沃尔玛以及其他任何商店。而实际上,人们购物之前,常常会问“我应该去亚马逊还是去Barnes&Noble(美国最大连锁书店)呢?”这一类问题。

因此,不如让我们把亚马逊看做美国“零售业”而非“线上销售”的一部分。这样一来,就有更多的数据供我们挑选。亚马逊美国线上GMV加上美国实体店(因为现在需要对实体店零售进行比较)约为2000亿美元。所以,对于美国零售业务来说:

2018年美国零售总额为6万亿美元,但其中包括酒吧和餐厅。虽然一些餐厅业务正转为线上点单和派送,但这并不属于亚马逊的业务范围,所以我们可能需要把酒吧和餐厅销售额从总额中减去。

加油站收入达到5110亿美元,但亚马逊应该不会销售汽油。亚马逊也不销售汽车或提供汽车维修服务——汽车和汽配销售额为1.2万亿美元。这个市场未来几十年内将会发生巨大改变——我们的首选将变成电动和自动汽车。但现在来说,我们还需把这两大板块给去掉。

这样一来,2018年“可比较零售额”(即除去汽车、汽配、汽油站、餐厅和酒吧)为3.6万亿美元。所以,亚马逊美国零售收入(2000亿美元)占全国可比较零售收入的6%。

6%的市场份额很高吗?沃尔玛的市场份额又是多少呢?2018年,沃尔玛美国总收益为3185亿美元。因此,就2018年美国来说,亚马逊略低于沃尔玛的2/3。

图源:Benedict Evans,由猎云网翻译整理。

“可比较零售”中也许还有其他你想要去除的部分(例如,建筑材料销售额为3350亿美元)。但另一个重要方面是,监管机构关注的不仅仅是“零售”总的市场份额,还有某类具体零售的市场份额,这个时候,监管机构会根据具体需求对“零售”进行自定义(不过,这就属于政治问题,而不是经济问题了)。

例如,亚马逊占美国纸质书市场的50%,在出版商电子书销售中占比至少达到3/4——它拥有自己的电子书出版业务,不过目前为止亚马逊尚未发布任何相关数据。沃尔玛在“可比较零售”中占比9%,但单就杂货销售来说,占比20%(在美国个别城市中,这个比例甚至超过了50%)。苹果在全球智能手机销售中占比为15%,但在美国青少年市场中占比到达80%。这就意味着,对于市场分析监管来说,其重点是“市场定义”。

正确的做法是,把重点放在那些真正重要的市场上。如果亚马逊仍然只售卖书籍,就算在美国消费者纸质书市场上占比达到90%,在美国零售仍只占比0.2%。不过,显然,我们不能说亚马逊没有支配“相关市场”。

亚马逊是否会一家独大?

最后,亚马逊当然还在发展。去年,亚马逊美国电商业务可能增长了20%,因此,其总体市场份额和“可比较零售”占比也在上升。所以,你可以说,随着电子商务在零售业比重明显增大,而亚马逊电商在其全部业务中占比达到了35-40%,亚马逊将会一家独大,其他小型电商将无立足之地——虽然目前来说,它的市场份额只有5-6%。

以上推论很合理,但并不完整。我认为,亚马逊线上销售市场份额不一定会一直呈直线上升。随着电商不断发展,新产品不断增加,各种各样的新电商模式也会不断增多。例如,线上零售平台Shopify 5年尚且一文不名,现在GMV已经达到了600亿美元。在我看来,亚马逊不太可能发展出这样一种能够迅速成长的模式——它的标准化太强,任何事情都得在统一的方式下进行。所以,对我来说,一种零售方式不太可能一家独大——百货公司做不到,超市做不到,沃尔玛做不到,亚马逊也做不到。沃尔玛曾经以惊人的速度发展扩张,但也没能把美国所有其他的零售商压垮。

不过,如果你有不同的意见,认为亚马逊能在“压垮一切”的道路上走得更加长远,那么在定义亚马逊市场份额的时候,就必须把所有产品都囊括进来。而现在,这个数字是6%,不是35%,更不是50%。