由富途、腾讯咨询、韦莱韬悦、脉脉联手主办的「2021年股权激励研究报告」线上发布会于11月18日成功举行。

在《发布会精彩回顾(上) | 最怕空气突然安静,最怕员工对激励已经无感》中,我们整理了脉脉数据研究院负责人赵文元先生和富途企业服务合伙人孙月鹏先生对职场股权激励实践的深刻洞见,了解了企业员工之间的真实诉求。

今天带来分享的两位嘉宾,腾讯咨询总监股权激励专家樊华女士与韦莱韬悦人才与奖酬咨询中国区合伙人张琳女士,则是从企业搭建股权激励计划的角度出发,多维度解析各个阶段激励工具、授予节奏等关键步骤。

01

2021年股权激励研究报告发布会上,樊华女士从当下最为炙手可热的港股市场出发,帮助企业正确理解了IPO与股权激励之间的关系,打破了以往「只有企业IPO后,股权激励才有价值」的错误认知。

在企业上市前,股权激励最大的魅力在于它的成长性。企业可以有更高的自由度和灵活度,选择适合的激励工具和授予方案来匹配企业的管理需求。在这个阶段,由于不需要受到太多的规则限制,对企业和员工而言,手中的激励价值都能有更大的想象空间。

在企业上市后,手中的激励价值在二级市场上有了真实可见的交易价格,明确感进一步加强,流动性也迅速提升。但由于此时企业的激励计划需要满足复杂的监管要求,激励的灵活性被降低。如何在激励员工的同时保障广大股东们的利益成为企业需要重点关注的问题。

02

为了能够更加直观地感受企业股权激励的实践情况,腾讯咨询团队从港股市场的新经济和医疗健康公司中,挑选出35家上市前估值接近百亿的优秀公司作为样本分析研究,呈现如下洞察:

1. 上市前,期权为最主要的激励工具;上市后,限制性股票开始逐渐替代期权。

从样本公司上市前三年整体选用的激励工具来看,50%的企业授予期权,13%的企业两种工具(期权+限制性股票)均有授予。期权作为一种灵活向上的激励工具,赋予了员工一个自由选择的权利。同时,期权鼓励增长,分享增值的特性正好符合企业快速成长,追求增量市场的发展阶段和导向。所以,大部分上市前的公司会采用期权为主要的激励工具。

随着临近上市,引入限制性股票作为激励工具的企业开始增加。原因之一在于很多公司在上市前估值已经达到了较高水平,上市后为了对冲后期期权潜水的风险,限制性股票的授予可以给激励效应带来一定的担保作用。与此同时,在这个阶段加入限制性股票的使用,也可以增加公司激励工具的丰富性。

企业上市后的一到两年,从样本数据来看,超过50%的企业授予限制性股票,不足10%的企业授予期权作为激励工具。其实,激励工具的选择是企业对市场竞争态势和业务发展等情况的综合考量的结果。为了让员工们可以专注于公司内在价值的提升而不被外部市场的波动所扰乱,相对稳健的限制性股票成为了大多数公司的首选。

2. 上市前的授予总量会维持在5%~14%的水平,中位值约为8.7%。

通过调研,樊华女士在2021年股权激励研究报告发布会上表示大部分公司会预留10%~15%的股权激励池作为授予总量。但在企业成长的过程中,一方面激励授予和融资会造成股权池价值的稀释,但另一方面公司业务的发展也会对提升股权池的价值,最终企业在上市前的授予总量会维持在5%~14%的水平,中位值约为8.7%。

一般情况下,企业在上市前会消耗近80%的授予总量用于前期核心人才的激励。剩余近20%的授予量则需要放在上市后作为激励池方便后续的其他授予动作。当然,企业也可以根据自身的发展和人员激励的需求,去动态地调整企业的激励池规模。

3. 上市前每年的授予量约为2%~3%;上市后每年的授予量下降,每年不足1%。

对于企业而言,激励授予不是一蹴而就的,而是根据企业自身所处的阶段按照节奏授予。通过样本公司数据显示,企业上市前三年的年授予量会控制在2%左右。但是临近上市的阶段,授予量会逐渐减少。这样可以保证企业能够在上市后,股权激励池依然可以持续地对优秀员工进行授予。

另一方面,由于股权激励授予本身对企业而言也需要支付相应的成本。整体来看,每年股份支付的摊销占比大概占整体营业收入2%~3%。所以企业也需要根据营收情况去衡量整体激励授予的节奏和力度。

03

不仅仅是港股市场的股权激励情况的洞察,作为此次《2021年股权激励研究报告》的出品方之一,韦莱韬悦的张琳女士从高管薪酬和股权激励两方面,向大家介绍了港美A三地资本市场的股权激励的趋势。

1. CEO现金薪酬排名呈现行业多元分布态势,房地产、医疗保健行业的CEO薪酬最高。

以2020年港美A三地超5000家中国上市公司CEO薪酬数据为样本,选取薪酬排名前50的公司进行分析。在CEO付薪前50的榜单中,房地产和医疗保健行业占比最高,分别达到22%(11家)和18%(9家)领跑三大资本市场。

聚焦A股上市公司CEO薪酬水平,尽管由于疫情和政策等方面的影响,房地产行业的CEO薪酬整体呈下行趋势。但医疗保健、可选消费、信息技术和日常消费四大行业的CEO总现金薪酬的水平均有增长。其中,信息技术和医疗保健行业增长率较高,涨幅分别达14%、8%。

2. 境外上市公司的CEO获得的长期激励占整体薪酬的比例相对较高。

过往三年的情况显示,赴港上市中国公司CEO整体薪酬中超过60%的部分都是变动薪酬。其中2020年,CEO整体薪酬中股权激励的价值占比更是达到了45%,成为过往三年来的最高水平。

而赴美上市中国公司CEO整体薪酬中变动薪酬的占比也已过半,但长期激励的占比略有下降,其中2020年,CEO整体薪酬中股权激励的价值占比约为43%。整体来看,港美两地的高管薪酬中的长期激励占比逐渐趋于一致。

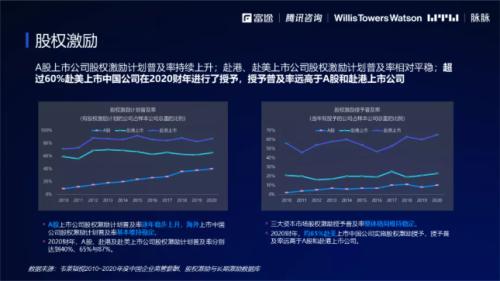

3. A股股权激励普及率持续上升,但仍显著低于境外上市的中国公司股权激励的普及率

从调研结果可以明显看到,三大资本市场股权激励计划的普及率都在持续上升,总体增长势态保持平稳。2020财年,A股上市公司股权激励计划普及率较10年前翻了两番,从不足10%增长到40%;赴港及赴美上市公司股权激励计划普及率则分别达到65%与87%。

同时,我们也可以发现三大资本市场股权激励授予普及率整体格局维持稳定。2020年财年,约10%的A股上市公司实施了股权激励授予,而这一比例在10年前仅约2%。赴港上市中国公司则有23%的公司实施了授予,而赴美上市中国的授予普及率约为65%,远高于A股和赴港上市公司。

除上述三地资本市场的整体情况以外,股权激励当中的实操细节如激励工具的选择,激励考核指标的设定,激励授予节奏等问题张琳女士也分别在发布会上作了解答。更多的详细内容,可以在《2021年股权激励研究报告》中找到答案。

04

总的来说,此次2021年股权激励研究报告发布会富途与腾讯咨询、韦莱韬悦、脉脉携手,从企业和员工的双视角出发,深度挖掘从方案设计到行权落地中的激励痛点,洞悉企业和员工最真实的激励诉求。

作为贯穿企业整个生命周期的重要一环,如何使用科技的手段设计出更契合当下职场氛围的股权激励计划成为每一个企业需要思考的重要课题。

富途企业服务为企业提供一站式ESOP股权/期权激励管理,包括ESOP股权激励方案设计、合规咨询、信托设立及行权落地等全流程服务。

目前,富途已签约包括腾讯、小鹏汽车、泡泡玛特、同程艺龙、腾讯音乐、猎聘、斗鱼、中国燃气、荣昌生物、诺辉健康等超300家公司,是TMT、大消费、汽车物流、生物医药等多条赛道头部企业的首选服务商。

富途具有万人规模的行权落地实践经验,经过多年打磨,富途ESOP系统稳定性与业务流程上的体验日趋极致。此外富途ESOP完善的内控管理、安全的运行体系和专业的技术实力获得ISO27001 报告、SCO1 审计报告等多项国际权威标准认可,充分保障企业的数据安全和业务安全。

全自研的前中后台系统,让富途ESOP股权激励管理灵活性更强、响应更快。在公司侧,富途ESOP提供专业高效的管理员系统,让决策者清晰掌握期权现状,便捷管理;在员工侧,富途ESOP以可视化的数据管理系统,让员工更直接地感受到激励的价值。