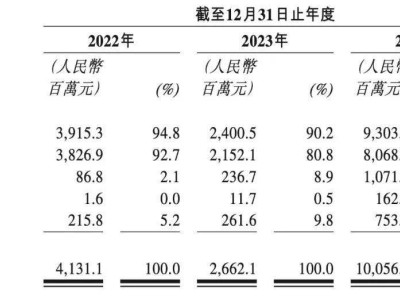

北京时间 11 月 29 日晚间消息,哔哩哔哩(Nasdsaq:BILI;HKEX: 9626)今日发布了截至 9 月 30 日的 2022 年第三季度财报。财报显示,哔哩哔哩第三季度总净营收为 58 亿元(约合 8.145 亿美元),同比增长 11%。净亏损为 17 亿元(约合 2.412 亿美元),同比收窄 36%。不按美国通用会计准则(non-GAAP),调整后的净亏损为 18 亿元(约合 2.481 亿美元),而上年同期调整后的净亏损为 16 亿元。

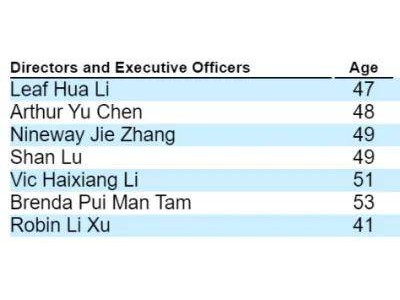

财报发布后,哔哩哔哩董事长兼 CEO 陈睿、副董事长兼首席运营官李旎以及 CFO 樊欣等公司高管出席了随后举行的财报电话会议,解读财报要点,并回答分析师提问。

以下即为本次电话会议分析师问答环节主要内容:

摩根大通分析师 Daniel Chen:我的问题有关用户增长。刚刚在简报中管理层提到将用户增长的重心放在 DAU(日活跃用户)上,能否请管理层阐述一下哔哩哔哩未来的用户增长计划?

陈睿:我们以用户增长为中心的策略是在 2019 年提出的,当时我们的 MAU(月活跃用户)在 1.1 亿。之前我们是一直以 MAU 作为衡量用户增长的指标。过去三年,我们从 1.1 亿增长到了本季度的 3.3 亿。过去三年三倍的 MAU 增长证明哔哩哔哩“社区 + 生态”驱动的增长模型是成功的,它也证明了B站能够在保持高质量用户的情况下实现高速增长。从我们今年的工作情况来看,我们觉得B站的 MAU 其实还有不小的提升空间。我们在三季度实现了 25% 的同比增长。按现在的增长模型发展下去,我认为明年 4 亿 MAU 的指标是一定能实现的。

在重视 MAU 增长的同时,从今年(2022 年)开始我们也非常重视 DAU 的增长。相对 MAU,DAU 更能代表用户增长的质量和可持续性,且 DAU 与平台商业变现的价值更加绑定。在我看来,“做大用户数”是一种手段,“做高用户价值”则是我们的目的。MAU 增长的最终结果其实就是 DAU 增长。所以大家可以看到,我们今年非常重视提高 DAU 与 MAU 的比重,DAU 比 MAU 的比例去年是 26%,今年则有所提高,平均下来都有 27%。

今年以来,大家也都知道宏观环境方面出现了非常多的变化和挑战。因此,我们也将收窄亏损作为工作中非常重要的指标之一。在这种状况下,我们在用户增长方面一定会更重视用户增长的质量。相对来说,我们把工作转到以 DAU 为主,一方面有利于提高变现效率与收入,另外一方面这也能减少营销支出,让我们更快地实现盈亏平衡。

我们对 DAU 的增长是非常有信心的,而且我们认为这种增长会更持续、更有利于商业化。在做具体工作的时候,我们也会更加重视 DAU 比 MAU 比率的持续提升,明年我们会争取将比率提升到 30%。

随着工作重心的转移,我们在市场费用方面也会控制得更好。其实自 2002 年以来,公司已经开始控制市场费用了,大家可以看到三季度的市场费用同比下降了 25%。随着我们工作重心的变化,明年(即 2023 年)整体的市场费用会比 2022 年有更大程度的下降。

美林美银分析师 Lei Zhang:我的问题主要有关成本费用。我看到B站三季度的亏损有比较明显的收窄,管理层能否与我们分享一下这背后有哪些驱动因素?未来哪些成本和费用项目有更大的改善空间?管理层如何看公司长期毛利率和利润率趋势?哔哩哔哩目前盈亏平衡的目标是否发生变化?

陈睿:去年年底我们提出了在 2024 年实现盈亏平衡的目标,这个目标是不会有变化的,而且在今年多重宏观环境的挑战之下,减亏已经成为公司最重要的工作之一,也是我亲自在盯的工作。

降低成本方面,我们现在已经着手进行并见到了一定效果。比如我们在 IT 成本方面的降低,B站单位带宽的成本是在持续降低的,而且大家在这个季度也能够看出来我们市场费用也有一定降低。接下来我会关注的是公司市场费用的更大程度降低,未来这也将是一个持续的过程。公司内部的管理与研发费用也会有所降低。

管理效率方面,我会侧重减少公司非核心业务的投入,把资源都集中在核心业务上,尤其是能够提高商业化效率的工作上。同时,我们会优化组织结构、“去肥增瘦”,这部分调整将在今年内完成,明年的一季度大家就会看到效果。

樊欣:至于公司长期毛利率和利润率趋势,我们会进一步采取行动降本增效,预计未来公司的毛利率将逐步提升。刚才陈睿也已经提到,2022 年我们的营销费用同比下降,明年也将如此。公司的研发费用支出将在今年(2022 年)四季度达到峰值,明年将会下降。至于 2023 年及未来,我们的整体运营支出(以绝对美元计)将逐年下降、亏损也将进一步收窄,直至实现盈亏平衡。与此同时,为收窄亏损,公司还将密切关注现金流、严格控制资本支出及投资,将现金余额保持在健康水平。

中金分析师 Xueqing Zhang:我想请教管理层关于广告的问题。刚刚管理层提到了新冠疫情以及宏观偏弱的大环境,B站广告业务将如何去应对当前环境?管理层如何展望四季度以及明年的增速?此外,我注意到“双十一”期间公司“带货”了一些广告产品,管理层能否与我们展开分享?最后,在当前时间点,B站是否会考虑推出前贴片广告?

李旎:今年的环境还是比较复杂并充满挑战的,大家也都清楚今年的经济宏观条件、疫情等等。三季度B站的广告收入达到了 13.5 亿,同比增长依旧有 16%,我们还是在当前大环境下保持了比较好的增速。效果形态广告的涨幅也超过了 50%。同时,我们也看到B站在广告收入方面的市场占有率还是有持续提升的。

2023 年我们将持续提升整合营销能力,同时也会加强B站社区中正向的商业氛围,帮助更多广告主在不同屏幕、不同场景、不同时间点同时触达B站的年轻用户,这更便于品牌用户建立他们的心智资产。同时,我们在上季度电话会议也提到了,公司会让广告业务进一步结合内容生态的优势品类来发展,包括提升广告库存供给等,同时我们也会加快推动消费与交易在社区中的势能。例如像游戏、3C 数码等品类,B站的市场占有率应该在前五了;再比如快消品类,像食品饮料、美容美妆等年轻人生活必须使用的商品,(这部分)其实在B站的广告收益上也实现了持续增长;还有未来一些大趋势品类,比如汽车、母婴、家装家电等,随着年轻人在B站社区的成长,(我们在这些品类中也)看到了巨大潜力,汽车品类广告在三季度同比增速也超过了 80%。

至于您提到的“带货”,大家在行业内很喜欢提到“带货”这个词。在B站的社区生态中,我更愿意将它定位、理解为“消费与交易的一种表现形式”。消费与交易是B站社区中的基础建设之一。只有在基础建设的前提下,(消费与交易)才是B站最重要的商业化消费场景。

2023 年,我们会进一步将交易接入社区与广告体系。例如在最近两个季度,我们已经和淘宝、天猫、京东、拼多多以及品牌广告主一起尝试在B站进行种草消费,同时探索交易转化,比如在视频、直播中包含带货内容,再加上B站有特色的广告投流组合。通过这些案例,我们可以不断挖掘B站在不同消费交易场景下的商业价值。

“双十一”当天尽管面临大环境逆势,B站的广告收入还是同比增长了 47%,效果形态广告的收入同比增长也超过了 80%。未来,B站的整体消费交易形态还是会进一步开放、扩大。我们欢迎更多的品牌、电商的加入,B站也会和所有电商平台、品牌主一起将社区的势能、消费者的势能尽可能放大。

至于贴片广告。其实贴片广告已经是很传统的广告形态了。市场在贴片广告方面的收入仅占 3%-5%,占比的萎缩很快,单价也越来越低。所以市场对贴片广告在B站能够落地的判断是过于乐观的。B站的内容大多还是集中在 2-5 分钟,所有的内容如果都采取贴片(广告)这种形式,收入其实还是比较少,还会极其破坏用户体验。所以这种得不偿失的传统广告形态与模式B站是不会轻易去尝试的。

我可以给大家举一些例子。例如,如果能在B站上实现原生广告、弹幕广告等视频播放器内的创新广告形态将是很好的尝试;又比如我们可以利用转化组件,包括 CPS 组合的方式,来实现游戏的新投放模型,我们内部也叫“游戏合伙人”;再比如B站新增的 Story-Mode,它也是一个很好的广告形态展现载体,后续 Story-Mode 的增量都会成为广告收入提升的增长点。另外我还发现,B站看到的视频商单、“直播商单加 + 起飞”的模型,它依靠的是视频的推广模型加B站算法。如果算法模型的迭代能力能够加强,我们的广告收入也会有比较大的增长。

以上我只是举了一些公司已经进行或是会积极尝试的例子,(它们)都会比贴片广告更能获得广告收入,且这种增长是持续且健康的。

2023 年B站广告业务整体表现持续优于行业大盘、实现健康增长,对此我们还是十分有信心的。同时,我们也会尝试进一步提高市场占有率。

高盛分析师 Lincoln Kong:我的问题有关游戏业务。我看到陈睿目前自己接手了游戏业务,未来B站游戏业务的战略目标会有哪些变化?最近游戏版号也在重启发放,未来公司对整体游戏业务的增长预期如何?特别是B站自研游戏以及海外游戏的拓展方面,管理层能否与我们分享一下最新的战略和进展?

陈睿:我记得我在 2019 年就曾提出:视频和游戏是B站的主业。所谓“主业”指的是一家公司中最核心的业务。B站游戏业务开展比较早,我们选择做游戏业务也是自然而然的结果,因为B站是中国游戏用户聚集度最高的平台;同时,我们直播和视频的内容中有很多与游戏相关;我们在做的原创动画、原创漫画 IP 与游戏也有很强的协同。

过去两年,我觉得B站游戏业务发展不如我的预期。主要原因在于我认为我们在游戏自研方面走了一些弯路。过去两年我们的游戏自研铺得太开,多个团队同时在多个方向探索,这种方法造成的结果必然是浅尝辄止 —— 贪多,但是无果。

我亲自负责游戏业务其实并不会改变游戏业务的战略、目标。相反,我会更坚定之前提出的“自研精品、全球发行”战略,也会更强调游戏业务是B站主业的定位。和过去相比并不是说会有什么变化,相反,我会真正将过去所强调的战略落到实处,这是我接手游戏业务之后要做的事。

游戏自研方面,我会只聚焦 1-2 个方向,集中B站的精力和资源做最少的事,但要做就朝着行业最好去做。同时,我会强化对公司内部自研项目生命周期的管理:对于符合预期的项目,我们会加强投入;对于不符合预期的项目,我们会快速迭代掉。

接下来对于游戏业务我的要求就是踏踏实实做好产品和业务。我也相信,因为有B站平台的土壤,未来无论是游戏自研还是游戏发行,我们都能够取得持续的增长。

华兴资本分析师 Yiwen Zhang:我的问题有关B站的直播业务。在上一轮组织架构升级之后,直播点播一体化运营也有一段时间了。管理层能否与我们分享一下相关的新战略?管理层对直播业务又有何展望?

陈睿:B站的直播业务表现还是符合我们预期的。前三个季度我们直播业务同比增长了 30%,不仅营收在增长,我们的毛利率也在稳步提升。过去我一直强调,直播是B站平台的一种能力,它是B站内容生态的自然延伸。这句话也代表了B站做直播的思维 —— 最大可能地结合B站内容生态实现视频和直播的正循环。

在具体工作中,我们会挖掘供给侧的重叠,也就是让 UP 主成为主播、让主播成为 UP 主。我们在三季度看到的数据是“既做 UP 主又做主播”的用户同比增长了 73%。这是非常高速的增长,它代表的也是我们在供给侧能力的提升。同时,我们也重视挖掘消费侧的重叠。可以看到,B站有越来越多越多的用户既看某一品类的视频,也看该品类的直播。这不仅提高了B站直播的 DAU 渗透率,同时也提高了我们的付费率。大家可以看到,B站直播的 MPU(平均月度付费用户人数)同比增长了 79%,这也来自我们对消费侧的挖掘。

上个季度,我们在公司的组织结构上将视频的运营和直播的运营整合成了同一个部门。这个部门既做 UP 主运营,也做主播运营;它既关注看视频的用户,也关注在直播中消费的用户。我觉得这种组织结构确实更大程度地提升了B站视频与直播的正循环。这种组织结构的整合还带来了一个好处:对于相同的内容品类,视频运营和直播运营在整合成一个团队之后,他们能够发现很多新的运营方式。比如虚拟主播品类,通过将虚拟开播和视频素材库的深度整合,我们能够进一步提升B站虚拟主播的开播率;再比如之前我们总认为知识品类 UP 主是不适合直播的,但随着组织结构整合之后,我们发现情况并非如此。举例来说,法律品类的知识 UP 主或者情感品类的知识区 UP 主,他们可以通过直播与用户连线答疑,且答疑的效果非常好,B站因此还诞生了因直播而涨粉 100 万的法律 UP 主。其实这些新的运营方式都是在组织结构整合以后被我们挖掘出来的。

综上,我认为随着B站直播和视频的进一步结合,我有信心 2023 年B站直播业务收入、毛利率实现显著上升。