在A股市场众多周期股中,有这么一家公司,股价从2021年高位回调至今,跌幅近7成。不过,自2022年5月以来,一直处于横盘阶段,底部迹象明显。

TCL科技股价走势

来源:富途

这是TCL科技,旗下子公司TCL华星是面板行业的龙头公司之一。

面板是典型的周期性行业,过去两年股价下跌,主要是需求收缩,价格下跌,不少企业减产,甚至退出。

不过,周期有下就有上,反转开始时布局,是不变的投资策略。

问题是,现在到反转阶段了吗?

我们不妨从TCL科技最新的财报去寻找答案。

上半年TCL科技实现营收851.5亿元,同比增长0.7%,净利润23.9亿元,同比增长24.1%,归属于上市公司股东净利润3.4亿元。

其中,二季度单季实现归母净利润8.9亿元,同比增加15.8亿元,环比增长14.4亿元。

能够取得这样的业绩,主要是其半导体显示业务营收及利润得到显著改善,上半年TCL科技显示业务营业收入355.3亿元,其中第二季度实现营业收入204.1亿元,同比增长18.5%,环比增长34.9%,净利润环比一季度减亏21.5亿。

不止TCL科技,京东方、彩虹股份二季度业绩也大幅改善,行业正迎来业绩拐点,进入新一轮的周期上升。

为什么这么说呢?

1

基本面反转

可以从面板价格变化去验证。

2022年9月下旬,65寸、55寸、43寸、32寸电视面板的均价分别跌至106美元、80美元、47美元、26美元,是本轮下行周期的最低点。其后,随着需求恢复以及行业产能出清,价格逐步上升。

2023年8月21日,集邦咨询公布8月下旬面板价格,65、55、43、32吋电视面板,均价168、125、66、38美元,相比去年9月增长58.5%、56.3%、40.4%、46.2%。

价格变化,反映的是供需变化。经历2022年大幅亏损后,日韩、中国台湾面板厂家加速退出LCD产能,国内厂家正全面主导市场。

到2023年,全球十家大尺寸LCD面板厂只剩八家,集中度提升,中国大陆LCD面板厂的出货量在全球占比突破七成,其中京东方、TCL华星光电和惠科出货量稳居前三。

供应格局变化,使得LCD面板的周期性减弱。

一方面是需求逐步恢复并趋于稳定,另一方面大陆厂商议价权提升,能够通过有效调节产能来规避价格大幅波动,目前全球范围内,LCD产能增长约1%左右。未来几年,全球面板供需将趋于均衡偏紧,甚至供不应求,过去那种因供过于求而导致价格大跌的现象很难再现。

这一点在本轮周期就得到充分验证,今年以来面板需求未有大复苏,但面板价格却连涨半年,最大原因在于面板厂集体调控稼动率使得库存恢复健康、价格触底反弹。三季度,在控产继续、需求回升之下,面板价格预期仍会继续上升,四季度大概率会维持高位小幅波动,未来的面板价格将趋于稳定。

面板行业已经度过最困难的时刻。

不过,相比现在,投资者更看中未来,TCL科技有什么样的增长点,确定性又如何?

2

成长性充足

TCL科技有两点前瞻性的部署。

第一,坚持电视面板大尺寸化、高端化策略,率先布局Mini/Micro LED等新一代显示技术,并在超高清、高刷新及超大尺寸、柔性显示等领域取得领先优势。

为何要做这点部署?

首先,电视大屏化是主流趋势,已经成为拉动面板需求面积增长的主要驱动力。根据洛图科技报告显示,全球液晶电视面板的平均尺寸由 2022 年的 46.1 吋增加到 2023 年上半年的 47.9 吋。

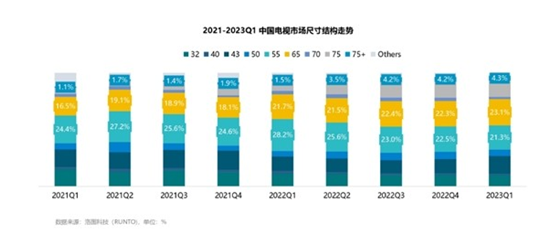

这背后的原因在于居民对于大尺寸电视的需求正持续增长。根据洛图科技(RUNTO)数据,一季度中国电视市场65吋已经超越 55吋,成为第一大尺寸,到2023年6月,中国整机市场平均尺寸已突破60吋。未来随着电视逐渐大屏化,上游面板需求面积将继续攀升,为电视面板龙头带来持续的增长动能。

在面板大尺寸化趋势中,Mini/Micro LED等新型LCD技术逐渐成熟,为LCD抢占中高端市场提供可能,目前Mini LED背光技术已广泛应用于电视、电竞显示器产品中,未来有望成为高端大屏显示主力。今年618期间,Mini LED零售额份额占比已经突破10%,同比增长6.9%。另据调研机构Arizto报告预计2023年,Mini LED电视出货量将达500万台,同比增速15%。

TCL科技在2016年起就率先布局Mini LED技术、量子点显示技术研发,具备入局早、量产快的先发优势,是全球首家实现Mini LED TV量产的厂商;同时也在Micro-LED显示技术上建立起从材料、工艺、设备、产线方案到自主知识产权的生态布局。伴随电视的大屏化、高端化趋势演进,掌握新一代显示技术优势的TCL科技将能更快抢占高端显示市场、获得由技术迭代升级所带来的新增量空间。

第二,优化产能布局,加速车载、电竞等高附加值的中小尺寸业务拓展。

TCL华星近年来投建的高世代线产能不断释放,上半年,定位于中尺寸IT和车载等业务的t9产线已顺利量产爬坡,并已完成商显、显示器、笔电等产品品牌客户导入。预计未来1-2年,中尺寸产能将经历从低世代线到高世代线的切换,TCL华星具备t9/t5等多条高世代线产能优势,在中尺寸的市场份额还将稳步提升。

从结果上看,TCL华星中尺寸业务收入占比达21%,显示器、车载等业务加速突破,成为业务新增长点——显示器整体出货排名从去年全球第四提升至全球第三,其中电竞显示器出货量已连续7个季度蝉联市场第一。随着今年以来国内网咖、电竞酒店等消费场景继续回温,亚洲亚运会等电竞赛事加速推动,电竞显示器需求还将继续上升。

另一个值得一提的业务,是车载屏。

中国新能源汽车经过前两年的爆发,销售增速虽然有所减弱,但预计仍然可以维持30%以上。拉长时间看,新能源汽车取代燃油车的趋势不变,目前国内的新能源汽车销售渗透率只有33%,尚有较大的增长空间。

在汽车厂的车载屏幕供应链中,华星已经供货比亚迪、吉利、上汽等大车厂,海外方面也在积极拓宽客户群,如为奔驰定制车载显示屏。

这两点前瞻性部署,正为公司打开更大更确定的增长空间。

3

结语

宏观经济数据不及预期,资本市场低迷,投资者风格趋于保守,倾向于拥抱良好基本面、成长性和确定性,且估值低的公司。

随着面板行业进入周期反转,作为行业龙头之一,拥有良好的基本面,经营稳健,业务底盘坚实、未来增长确定的TCL科技,盈利能力正持续提升。估值上,经过两年调整,PB处于1.5倍的历史低位,性价比高,值得大家持续关注。

来源:格隆汇