近期,围绕知名经济学家李迅雷先生关于股市效应的观点,社会各界展开了热烈讨论。讨论的焦点源自李迅雷11月24日在个人公众号“李迅雷金融与投资”上发表的一篇文章,题为《对资本市场“共识”的再思考:股市上涨能否促消费?》。

在这篇近5000字的文章中,李迅雷深入剖析了股市上涨与促进消费之间的关系。他指出,尽管人们普遍希望通过股市上涨来增加大众的财产性收入,但这一期望并不现实。李迅雷强调,股市的走强并不能承担推动经济增长和刺激消费的重任。

文章发表后,不少读者对“股市不能带来赚钱效应”这一表述产生了误解。为此,李迅雷在11月27日通过朋友圈进一步澄清了自己的观点。他提到,中国居民家庭资产配置中,股票占比平均仅为2%左右,即便在牛市期间,股市产生的财产性收入占居民可支配收入的比例也相当低。A股市场正在经历去散户化过程,大部分个人投资者在牛熊交替中面临财富负增长,而消费的主力军是中低收入阶层,因此股市波动与社会消费品零售总额的增长率并无显著相关性。

李迅雷在文章中详细探讨了股市上涨与消费之间的复杂关系。他首先分析了A股市场的发展历程,指出虽然已成为市值规模全球第二的大市场,但A股市场的投资功能(或赚钱效应)相较于融资功能而言,仍有待提升。他提到,尽管市场普遍达成共识,认为应强化投资功能,弱化融资功能,但实际操作中,股市波动对大多数个人投资者的财富或收入影响有限。

文章进一步指出,我国居民家庭资产中权益资产的比重较低,因此股市波动对消费的拉动作用有限。相比之下,房地产作为居民家庭资产的主要组成部分,其价格波动对消费的影响可能远大于股市。文章还分析了不同城市间股市波动对消费影响的差异,指出一线城市由于高净值人口占比较高,股市波动对消费的影响可能更为明显,但这种影响并不具有普遍性。

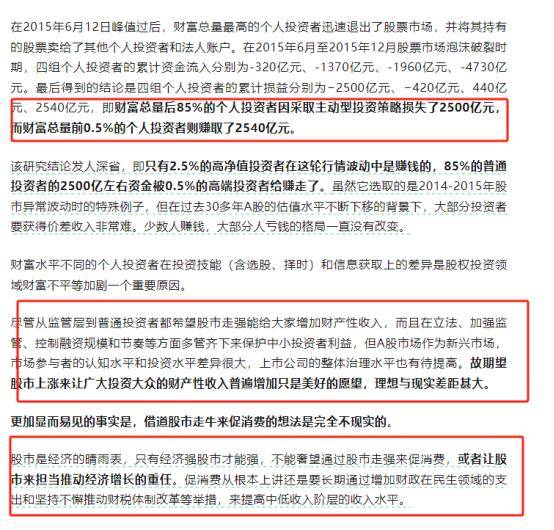

在探讨股市对收入再分配的效应时,文章指出,股市可能加剧了财富不平等。大部分个人投资者在股市中亏损,而少数高净值投资者则赚钱。这种再分配效应可能不利于促消费。尽管如此,文章也提到,从分红派息的角度来看,A股市场的投资者仍然可以获得正收益。然而,由于A股整体估值水平不断下移和个人投资者频繁交易,导致总是亏钱的投资者比赚钱的多。

李迅雷在文章中总结了股市与经济增长的关系,并指出股市是经济的晴雨表。他强调,促消费应通过增加财政在民生领域的支出和推动财税体制改革等措施来实现,而不是依赖股市走强。这一观点为当前股市与消费关系的讨论提供了新的视角和思考。

尽管李迅雷的观点逻辑缜密,但仍引发了不少反对声音。许多观点认为,股市上涨确实能够促进消费增长。不过,不可否认的是,李迅雷的文章为我们重新审视股市与消费之间的关系提供了新的思路。