在2025年的新年钟声余音未了之际,阿里巴巴集团宣布了一项重大交易,正式将其所持高鑫零售(大润发母公司)的全部股权售出,标志着这段长达数年的零售合作之旅暂时画上了句号。

据阿里巴巴集团1月1日晚间发布的公告显示,此次交易是与德弘资本达成的,交易金额最高可达约131.38亿港元(折合人民币约123.34亿元),涵盖了阿里巴巴所持有的高鑫零售78.7%的已发行股份。这一消息迅速在资本市场引起波澜,次日港股开盘后,高鑫零售股价一度重挫超过29%,截至中午时分,股价报2.07港元每股,总市值缩水至197.47亿港元。

阿里巴巴在公告中强调,此次出售高鑫零售是变现核心资产的重要机遇,未来集团将继续聚焦核心业务,致力于提升股东回报。高鑫零售的首席执行官沈辉也在内部信中表达了对于未来合作的积极态度,他指出,尽管股权结构发生变化,但双方的业务合作不会中断,彼此仍将保持紧密的业务伙伴关系。

回顾阿里巴巴与高鑫零售的合作历程,可以说是一段充满波折但又充满希望的旅程。早在2017年,阿里巴巴便以224亿港元的高价收购了高鑫零售36.16%的股份,随后逐步增持成为控股股东。这一合作在当时被视为新零售战略的重要布局,阿里巴巴希望借助高鑫零售的供应链体系和门店网络,结合自身的消费者资源和技术优势,共同推动零售行业的数字化转型。

然而,随着时间的推移,市场环境发生了巨大的变化。疫情对线下零售造成了前所未有的冲击,消费者行为加速向线上转移,传统商超面临着前所未有的挑战。与此同时,阿里巴巴的营收增长也显露出疲态,亟需通过调整业务结构来应对市场的变化。在这样的背景下,阿里巴巴开始逐步收缩非核心业务,将资源更加聚焦于电商和云计算等核心业务领域。

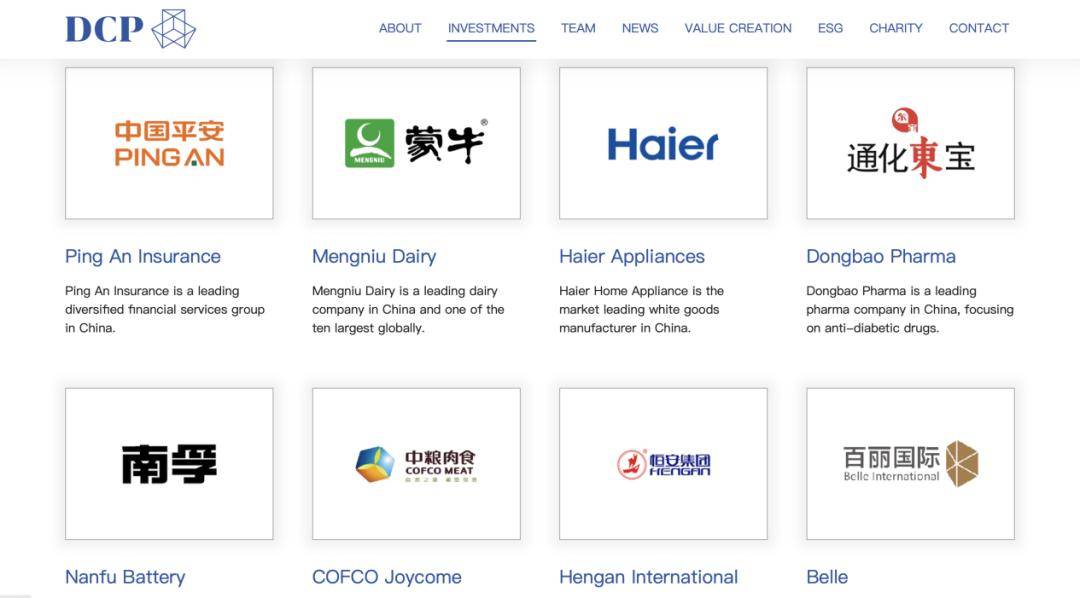

德弘资本作为此次交易的接手方,其在消费赛道的丰富经验和长期稳定的投资策略使其成为了高鑫零售的理想合作伙伴。对于德弘资本而言,高鑫零售在价格、业务和财务状况等方面都具备较高的吸引力。而阿里巴巴和高鑫零售双方也有意结束这段合作关系,共同促成了此次交易。

尽管阿里巴巴与高鑫零售的合作即将告一段落,但双方在过去的合作中确实取得了不少成果。特别是在数字化转型方面,阿里巴巴为高鑫零售提供了全方位的支持,包括IT系统的迁移、数据中台的建设、线上流量入口的打通以及智能设备的引入等。这些努力不仅提升了高鑫零售的运营效率,也为其在线上市场的拓展奠定了坚实的基础。

然而,面对零售行业的全面数智化转型,高鑫零售仍需继续前行。在最新的财报中,线上业务已经成为高鑫零售增长的主要动力。但实体零售的颓势依然难以扭转,业绩的增长仍然面临诸多挑战。在这样的背景下,高鑫零售需要更加注重产品和营销的投入,打造多种店型结构以寻求新的增长点。同时,也需要不断提升数智化运营能力以应对日益激烈的市场竞争。

尽管高鑫零售暂时告别了阿里巴巴的怀抱,但双方在数智零售领域的深度合作仍有望继续。对于高鑫零售而言,如何在竞争激烈的零售环境中生存并发展壮大将是其面临的重要课题。而阿里巴巴的退出也为其带来了新的发展机遇和挑战。